1(17)2018

Łukasz Gębski

Skuteczność administracyjnej regulacji cen kredytów konsumenckich w obszarze shadow banking w świetle doświadczeń polskich i międzynarodowych

Streszczenie

Autor analizuje zmiany regulacyjne na rynku pożyczkowym w Polsce, ze szczególnym uwzględnieniem rozwiązań dotyczących funkcjonowania niebankowych instytucji finansowych, które udzielają krótkoterminowych kredytów konsumenckich (mikropożyczek). Podejmuje próbę oceny ich prawdopodobnej skuteczności w świetle doświadczeń innych państw.

Słowa kluczowe: niebankowe instytucje pożyczkowe, mikropożyczki, ochrona konsumentów, kredyty konsumenckie

Effectiveness of Price Regulations of Consumer Loans in the Shadow Banking Area in the Light of Polish and International Experience

Abstract

This article concerns the effectiveness of price regulations (the application of the rate cap) in the shadow banking area. The author analyses the situation in Poland and the examples from the selected markets (where this type of regulations was implemented).

Taking into account that the main role of the regulator is to ensure the highest possible level of consumer protection in the financial market, by eliminating the negative impact of asymmetries and usury – the effectiveness of proposed solutions stays crucial for all market players.

Until 2015 lending activity and market practices related to microloans (payday loans) offered by Non-Banking Financial Institutions in Poland were not regulated. After Amber Gold’s bankruptcy a lot of actions were taken to regulate the consumer finance market including a plan to limit the maximum cost of a consumer loan. All the proposed measures were similar to those implemented in other countries.

Examples of regulations from other countries show that too restrictive regulations may have increased financial exclusion, but too liberal/imprecise ones might make them ineffective. Regardless the identified risks, the Polish government decided to apply hard/restrictive market regulations.

Keywords: shadow banking area, microloans, consumer protection, consumer loans

Instytucje nadzorujące rynek finansowy oraz organizacje zajmujące się ochroną konsumentów w Polsce i na świecie regularnie rekomendują rządom wprowadzanie nowych regulacji w obszarze, który określany jest jako shadow banking (usługi finansowe oferowane konsumentom przez niebankowe instytucje finansowe). Inicjatywy rodzą się zwłaszcza wtedy, kiedy dostrzega się nowe źródła zagrożeń dla stabilności systemu finansowego albo gdy uświadomiona zostanie potrzeba zwiększenia poziomu ochrony konsumentów. Na szczególną uwagę zasługuje tu zagadnienie skuteczności administracyjnej regulacji rynkowych aspektów działalności niebankowych instytucji finansowych, a zwłaszcza ograniczeń w zakresie maksymalnego kosztu oferowanych kredytów konsumenckich. Czynnikiem dodatkowo komplikującym zadanie regulatora jest powszechny brak precyzyjnych definicji pojęć i produktów kredytowych, do których można się odwoływać w przepisach.

Jako jeden z pierwszych określenie shadow banking wprowadził P. McCulley1 (Kodres, 2013). Wydaje się jednak, że nie jest ono wystarczająco precyzyjne. McCulley rozróżniał bowiem shadow banking od sektora bankowego jedynie na płaszczyźnie formalnoprawnej. Natomiast uznawał daleko idące podobieństwa, zacierające kryteria podziału pomiędzy tymi dwoma obszarami rynku finansowego. W Europie Unijna Rada Stabilności Finansowej (FSB) przy Komitecie Bazylejskim zdefiniowała w roku 2013 shadow banking już dużo precyzyjniej, jako formę pośrednictwa kredytowego2.

W Stanach Zjednoczonych System Banków Rezerwy Federalnej znacznie większą wagę niż do definicji przywiązuje do analizy poszczególnych instrumentów finansowych oferowanych przez podmioty ze sfery shadow banking oraz do ich wpływu na funkcjonowanie i stabilność rynków finansowych. Amerykanie zwrócili uwagę na to, że stale rośnie udział pozabankowych pośredników w obrotach na rynku finansowym i kapitałowym. Według danych Federal Reserve Bank of New York udział instytucji niemających licencji bankowej w oferowaniu pożyczek i produktów inwestycyjnych w 1945 r. nie przekraczał 30 proc., by w 2008 r. wzrosnąć do ponad 60 proc. Dopiero wybuch kryzysu finansowego w 2008 r. spowodował spadek udziału pozabankowych pośredników w rynku finansowym do poziomu 44 proc. Takie zdefiniowanie pojęcia oznacza, że do sfery shadow banking powinny być zaliczane – w każdym razie na dzień dzisiejszy – zarówno podmioty gospodarcze, jak i produkty finansowe pokrywające swoim zakresem pełne spektrum transformacji depozytów w kredyty/pożyczki//inwestycje oraz te, które koncentrują się tylko na jego wybranym fragmencie – np. mikropożyczki.

W Polsce w latach 2013–2014 w sposób szczególnie wyraźny zmaterializowało się ryzyko dla stabilności systemu finansowego, a jego przejawem stały się bankructwa piramid finansowych Amber Gold i Finroyal. W ich konsekwencji Rada Stabilności Finansowej rekomendowała dokonanie zmian w prawie, tak aby ograniczyć ryzyko wystąpienia podobnych zdarzeń w przyszłości.

Drugą niezwykle istotną okolicznością była perspektywa zbliżających się wyborów parlamentarnych (jesień 2015 r.) i chęć udzielenia pozytywnej odpowiedzi na rosnącą presję społeczną w zakresie zwiększenia ochrony konsumentów na rynku pozabankowym. Rząd Ewy Kopacz zdecydował o podjęciu prac nad nowymi regulacjami. Ich głównym celem było zwiększenie kontroli nad rynkiem finansowym i ograniczenie kosztów kredytu konsumenckiego dla konsumentów. Ustawa miała też służyć poprawie poziomu ochrony konsumentów oraz zwiększeniu poziomu transparentności na pozabankowym rynku pożyczkowym, a zwłaszcza w obszarze mikropożyczek/chwilówek, a więc krótkoterminowych kredytów konsumenckich udzielanych na 15–60 dni, w kwocie nieprzekraczającej 2 tys. PLN i spłacanych jednorazowo na koniec okresu kredytowania. To w odniesieniu do tego segmentu rynku najczęściej formułowano zarzuty stosowania lichwy i nadużywania pozycji dominującej wobec kredytobiorców znajdujących się w trudnej sytuacji finansowej.

Opracowanie projektu poprzedziły kilkumiesięczne konsultacje z różnymi grupami interesariuszy. Wynikało to z dużej złożoności funkcjonowania tego rynku oraz z faktu, że podmioty działające w sektorze shadow banking funkcjonują poza ramami instytucjonalnego nadzoru nad rynkiem finansowym. W sektorze pozabankowym ogniskuje się też trudna do racjonalnego uzasadnienia skłonność konsumentów do podejmowania suboptymalnych decyzji kredytowych lub inwestycyjnych. Oba te czynniki sprawiły, że inicjatywy regulacyjne w tym zakresie musiały dla swojej późniejszej skuteczności uwzględniać liczne, czasami wielopoziomowe, zależności i powiązania pomiędzy wszystkimi uczestnikami rynku.

Nieuwzględnianie tego swoistego łańcucha przyczynowo-skutkowego prowadzić mogło bowiem wprost do nieskuteczności regulacji lub wystąpienia wielu niekorzystnych dla rynku i konsumentów następstw/patologii.

Rynek mikropożyczek w Polsce

W Polsce do obszaru shadow banking należy zaliczyć firmy pożyczkowe oraz tzw. fintechy (firmy finansowe oferujące swoje produkty i usługi finansowe wyłącznie w Internecie). Nie gromadzą one wprawdzie depozytów, ale w znacznym zakresie substytuują już ofertę bankową w sferze kredytowej. Za mikropożyczki uznaje się w Polsce kredyty konsumenckie udzielane w kwocie do 2 tys. PLN na okres od 15 do 60 dni, a spłacane jednorazowo na koniec okresu kredytowania. Ich rozwój po roku 2008 miał charakter bardzo dynamiczny, a aktualna skala powszechności nie pozwala na minimalizowanie ich znaczenia. Nawet jeżeli rynek mikropożyczek to niespełna 2 mld PLN, to liczba osób regularnie z nich korzystających przekraczała w Polsce w 2016 r. 2 mln, natomiast ogólna liczba klientów firm pożyczkowych przekroczyła 4 mln osób (ponad 11 proc. populacji) – według badań prowadzonych przez różne podmioty w latach 2013–20163.

Ponad 30 proc. pożyczkobiorców korzystało jednocześnie z innych lub tożsamych produktów bankowych – np. kart kredytowych, kredytów konsumenckich na zakup dóbr i usług. Przeciętne koszty kredytu były kilkakrotnie wyższe niż w bankach i SKOK.

Wśród źródeł fenomenu mikropożyczek w Polsce warto wymienić:

•pogorszenie się koniunktury gospodarczej w następstwie ostatniego kryzysu finansowego4 i wynikający z tego faktu wzrost liczby konsumentów wykluczonych z oferty sektora bankowego (niemogących udokumentować źródeł dochodów w formie wymaganej przez banki – zatrudnieni na umowy cywilnoprawne, umowy o dzieło, osiągający dochody z pracy sezonowej oraz pracujący w szarej strefie),

•szybki rozwój technologii telekomunikacyjnych – zwłaszcza Internetu – ułatwiający fintechom docieranie do szerokich grup potencjalnych klientów (zniesienie bariery dostępu do rynku finansowego, który jeszcze w latach 90. XX w. wymagał posiadania fizycznej sieci dystrybucji),

•rozwój technologii informatycznych, a zwłaszcza sztucznej inteligencji, umożliwiających szybkie i bezpieczne przetwarzanie dużej ilości informacji statystycznych na potrzeby analizy kredytowej,

•obniżenie się kosztu pozyskania kapitału na refinansowanie działalności pożyczkowej.

Na rynkach państw, które charakteryzują się często wyższym stopniem rozwoju lub które są regulowane liberalniej niż w Polsce, sektor pożyczkowy coraz śmielej wkracza również w inne obszary, zarezerwowane kiedyś wyłącznie dla banków. Oferta sektora fintech obejmuje tam nie tylko kredyty konsumenckie, ale również karty kredytowe, karty płatnicze, usługi wymiany walut oraz transfery pieniężne. Najbardziej zaawansowaną formą takiej działalności jest pośredniczenie w zawieraniu pożyczek społecznościowych – tzw. finansowanie peer-to-peer.

Generalnie polski rynek niebankowych krótkoterminowych kredytów/pożyczek konsumenckich (mikropożyczek) nie różni się jednak w sposób zasadniczy od innych rynków europejskich. Mikropożyczki, ze względu na niską kwotę kredytu oraz wysokie koszty własne firm pożyczkowych oferowane są przede wszystkim w kanale internetowym (fintech).

W Polsce prowadzenie działalności pożyczkowej nie jest regulowane żadnym odrębnym aktem ustawowym i nie jest to działalność podlegająca reglamentacji w rozumieniu Ustawy o swobodzie działalności gospodarczej. Natomiast są akty prawne odnoszące się w określony sposób do działalności pożyczkowej:

•Ustawa z dnia 12 maja 2011 roku o kredycie konsumenckim (z późniejszymi zmianami) – stanowiąca implementację Dyrektywy Parlamentu Europejskiego i Rady (2008/48/WE) z dnia 23 kwietnia 2008 – w zakresie umów o kredyt konsumencki,

•Ustawa z dnia 23 kwietnia 1964 roku Kodeks cywilny (z późniejszymi zmianami) – w zakresie wysokości odsetek maksymalnych,

•Ustawa z dnia 19 sierpnia 2011 roku o usługach płatniczych – w zakresie oferowania kart kredytowych,

•Ustawa z dnia 12 maja 2011 roku Prawo bankowe – w zakresie wymiany informacji stanowiących tajemnicę bankową,

•Ustawa z dnia 21 lipca 2006 roku o nadzorze nad rynkiem finansowym – w zakresie uprawnień do przeprowadzenia postępowania wyjaśniającego podlegającego nadzorowi Komisji Nadzoru Finansowego5 oraz sankcji finansowych za prowadzenie działalności niezgodnej z prawem.

Kto pożycza i dlaczego?

Krótkoterminowe kredyty konsumenckie nie stały się jeszcze przedmiotem ogólnopolskich badań. Pierwsze zakrojone na szerszą skalę badanie rynku mikropożyczek przeprowadzono w 2014 r. na zlecenie Związku Firm Pożyczkowych (ZFP)6 – dotyczyło ono tylko mikropożyczek i obejmowało 12 członków tej organizacji oraz dwie firmy niebędące stałymi uczestnikami ZFP. W pierwszym półroczu 2015 r. przeprowadzono ponowne badanie – tym razem oparte na analizie rynku i konsumentów, a nie na ankietach wypełnianych przez spółki.

Według Diagnozy społecznej (Panek, Białowolski, Kotowska i Czapiński, 2013) gospodarstwa domowe korzystające z pożyczek konsumenckich w firmach pożyczkowych miały znacząco niższe średnie dochody od tych charakterystycznych dla klientów banków komercyjnych.

W badaniu zrealizowanym na zlecenie Związku Firm Pożyczkowych (Raport ZFP, 2013) uzyskano potwierdzenie tego, że znaczna część klientów instytucji pożyczkowych to osoby wykluczone z sektora bankowego w związku z brakiem możliwości potwierdzenia wymaganego przez banki charakteru ich zatrudnienia i stabilności dochodu w trakcie spłaty kredytu. Blisko połowa klientów sektora pożyczkowego to osoby zatrudnione na umowach zlecenia, umowach o dzieło, pracujące w systemie akordowym, samozatrudnione o zmiennych strumieniach przychodów lub po prostu pracujące w szarej strefie.

Dla ponad 35 proc. klientów lidera polskiego rynku pożyczkowego7 – firmy Vivus – niezwykle ważnym czynnikiem, przesądzającym o skorzystaniu z oferty finansowej jest szybkość decyzji oraz prostota procedury kredytowej. Większość działających na rynku firm pożyczkowych gwarantuje podjęcie ostatecznej decyzji kredytowej w kilkanaście minut – bez konieczności fizycznej obecności kredytobiorcy w jakiejkolwiek placówce handlowej lub biurze – i umożliwia uzyskanie dostępu do środków w tym samym dniu.

Instytucje pożyczkowe oferują możliwość zaciągania kredytów konsumenckich na bardzo krótkie okresy i w bardzo niskich kwotach, co pokazuje tabela 1.

Pomimo znacznej liczby podmiotów oferujących mikropożyczki w kanale internetowym (w 2015 r. było to ponad 28 zidentyfikowanych firm, używających nie mniej niż 39 różnych witryn internetowych – w roku 2016 liczba ta wrosła do ponad 46 podmiotów, a dziś przekracza 100) wartość tego segmentu rynku zawiera się w przedziale 1,9–2,1 mld PLN (przy ponad 150 mld PLN wartości kredytów konsumenckich udzielonych przez banki) i dotyczy 230–240 tys. zawieranych comiesięcznie umów. Największe działające w Polsce firmy oferujące mikropożyczki przez Internet wymienia tabela 2.

Tabela 1. Przeciętna kwota mikropożyczki netto (w PLN)

|

Klienci |

2012 |

2014 |

2016 |

|

Nowi klienci |

445 |

500 |

750 |

|

Klienci powracający |

733 |

850 |

1000 |

Źródło: opracowanie własne na podstawie Mikropożyczki w Polsce oraz badania własne.

Tabela 2. Oferta największych firm oferujących mikropożyczki w Internecie

|

Firma pożyczkowa |

Pierwsza pożyczka (w PLN) |

Okres finansowania (dni) |

|

Vivus.pl |

200–1500 |

7–30 |

|

Wonga.pl |

50–750 |

1–60 |

|

SMS365.pl |

200–2000 |

15–30 |

|

ViaSMS.pl |

100–2000 |

1–30 |

|

Lendon.pl |

100–500 |

5–30 |

|

Kredito24.pl |

700–2000 |

7–30 |

|

Mikrokasa.pl |

500–2000 |

1–365 |

Źródło: badania własne 2016/2017.

Większość firm oferuje pierwszą pożyczkę bez jakichkolwiek kosztów dla klienta. Standardowe mikropożyczki oferowane są na ogół jako produkt bezodsetkowy. Konsument z tytułu kosztów płaci prowizję wynosząca od 12 proc. do nawet ponad 30 proc. kwoty pożyczki – za każde 30 dni korzystania z niej. Mikropożyczki spłacane są jednorazowo na koniec okresu kredytowania.

Konsumenci, którzy nie dysponują środkami potrzebnymi na jednorazową spłatę kwoty zadłużenia, mogą „przedłużyć pożyczkę”, wpłacając jedynie kwotę prowizji należną za kolejny miesiąc korzystania ze środków.

Warto zauważyć, że w 2017 r. doszło do znaczącego spadku popytu na mikropożyczki w Polsce. Jedynym istotnym czynnikiem wpływającym na ten fakt stały się nie regulacje cenowe mikropożyczek, a raczej świadczenia wychowawcze wypłacane rodzinom w ramach rządowego programu 500+.

Jak mierzyć koszt kredytu, który ma być ograniczany?

Poniżej przedstawiono analizę historii inicjatyw regulacyjnych podejmowanych w Polsce po roku 2013 – gdyż wcześniej działalność pożyczkowa realizowana przez niebankowe instytucje finansowe nie była w żaden szczególny sposób regulowana (podlegała jedynie ogólnym przepisom o prowadzeniu działalności gospodarczej, Kodeksowi cywilnemu w zakresie odsetek maksymalnych oraz ograniczeniom w zakresie prowadzenia działalności zarezerwowanej dla banków – działalność depozytowa).

Ograniczenie maksymalnego kosztu kredytu to najważniejsze narzędzie kontroli funkcjonowania rynku, z którego w sposób kompleksowy jako pierwszy zdecydował się skorzystać w 2015 r. rząd Ewy Kopacz.

Odsetki maksymalne były wcześniej zdefiniowane w Kodeksie cywilnym na poziomie czterokrotności stopy lombardowej. Wysokość tej stopy określa Rada Polityki Pieniężnej8. Nie istniało natomiast pojęcie maksymalnego całkowitego kosztu kredytu/pożyczki, dlatego też sektor pozabankowy, a zwłaszcza firmy mikropożyczkowe udzielały pożyczek, które formalnie były nieoprocentowane, ale ich otrzymanie wymagało wniesienia wysokiej, określonej kwotowo, a nie procentowo opłaty (wtedy stanowiły one nielimitowane koszty, a nie – ograniczone ustawowo odsetki).

W trakcie rozpoczętych jesienią 2014 r. prac nad przepisami w tym zakresie jako jedno z pierwszych zagadnień wyłoniła się kwestia identyfikacji uniwersalnego narzędzia do regulacji, oceny i porównywania ofert na rynku pożyczek krótkoterminowych (udzielanych na okres krótszy niż 1 rok).

W toku prac konsultacyjnych projektu zmian do Ustawy o kredycie konsumenckim, pod wpływem argumentów zaproszonych do udziału w pracach legislacyjnych przedstawicieli sektora finansowego, odpowiedzialne za projekt przepisów Ministerstwo Finansów uznało, że w wypadku mikropożyczek (pożyczki udzielane na okres do 30 dni) uzyskiwane wartości RRSO byłyby na tyle wysokie, że mogłyby mylić konsumenta i podważać jego zaufanie do rekomendowanego narzędzia. Oznaczało to odejście od popularnej w USA i wielu państwach UE koncepcji określenia limitu kosztów kredytów konsumenckich na podstawie rzeczywistej rocznej stopy oprocentowania (RRSO).

U źródeł takiej decyzji znalazły się wnioski płynące z badań preferencji i zachowań konsumentów9, wskazujące na to, że dla konsumentów kluczowym czynnikiem decyzyjnym na rynku finansowym jest realny koszt pożyczki wyrażony w różnicy pomiędzy kwotą pożyczaną i zwracaną (podejście budżetowe), a nie RRSO, którego w większości nie potrafią interpretować.

Konsumenci zapytani, czy „pożyczka w kwocie 100 złotych, udzielona na okres jednego tygodnia i spłacona jednorazowo w kwocie 105 złotych, uznana byłaby przez nich za drogą?” praktycznie jednomyślnie (98 proc. respondentów) udzielali odpowiedzi, że „absolutnie nie i jej koszt jest adekwatny” – często porównywali koszt takiej pożyczki do ceny filiżanki kawy lub herbaty. Informacja, że RRSO dla takiego kredytu wyniosło 1131 proc. wprawiała 95 proc. ankietowanych w zakłopotanie i była kwitowana niedowierzaniem.

Ochrona konsumentów jako nadrzędny cel wprowadzanej w Polsce regulacji

Po kilku miesiącach prac – w lecie 2015 r. – Ministerstwo Finansów przedstawiło Sejmowi projekt nowych regulacji, który zakładał radykalne jak na tamten moment zwiększenie poziomu ochrony konsumentów. Dnia 5 sierpnia 2015 r. uchwalono Ustawę o zmianie ustawy o nadzorze nad rynkiem finansowym oraz niektórych innych ustaw, wprowadzając m.in. rozszerzone kompetencje prezesa UOKiK w zakresie kontroli nad rynkiem pożyczkowym, rejestr firm pożyczkowych oraz minimalne wymogi kapitałowe dla firm chcących podjąć tego typu działalność.

Według tego prawa, jednak umiarkowanie restrykcyjnego dla rynku, narzędziem ochrony konsumentów stało się ograniczenie maksymalnego całkowitego kosztu kredytów konsumenckich i pożyczek. Obejmujący już wszystkie ewentualne elementy kosztów limit obliczany miał być jako suma odsetek oraz wszystkich kosztów pozaodsetkowych.

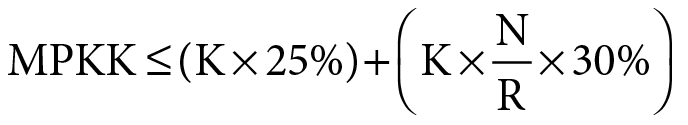

Maksymalna wysokość pozaodsetkowych kosztów kredytu nie mogła być wyższa od sumy10 25 proc. całkowitej kwoty kredytu powiększonej o 30 proc. całkowitej kwoty kredytu wyrażonej w stosunku rocznym. Maksymalną wysokość pozaodsetkowych kosztów kredytu obliczano dość skomplikowanym wzorem:

gdzie:

MPKK – maksymalna wysokość pozaodsetkowych kosztów kredytu,

K – całkowita kwota kredytu,

N – okres spłaty wyrażony w dniach,

R – liczba dni w roku.

Wprowadzono dodatkowe ograniczenia we wznawianiu pożyczek krótkoterminowych, wprowadzając tzw. „regułę 120 dni”. Dotyczyła ona sytuacji, w której za opłatą odraczano klientowi spłatę jego zadłużenia w okresie 120 dni od dnia udzielenia pierwszej mikropożyczki. W takiej sytuacji suma kosztów w okresie owych 120 dni nie mogła przekroczyć ustawowego limitu, który był odnoszony do kwoty pierwszej, udzielonej przez daną firmę pożyczki.

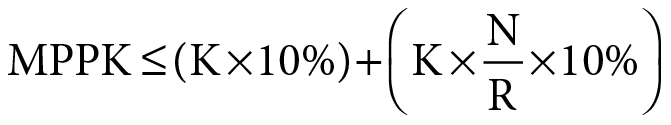

Na początku roku 2016 kierowane przez Zbigniewa Ziobrę Ministerstwo Sprawiedliwości przedstawiło projekt radykalnego zaostrzenia przepisów dotyczących maksymalnego kosztu kredytów i pożyczek. Rekomendowano, aby nowy proponowany limit był trzykrotnie niższy niż w ustawie z roku 2015:

gdzie:

MPKK – oznacza maksymalną wysokość pozaodsetkowych kosztów kredytu,

K – całkowitą kwotę kredytu,

N – okres spłaty wyrażony w dniach,

R – liczbę dni w roku.

Projekt Ministerstwa Finansów przewidywał także znacznie bardziej rygorystyczne sankcje dla firm pożyczkowych, które zdecydowały się pobierać odsetki wyższe od określonych limitem ustawowym. Poza sankcją „kredytu darmowego” – kredyty uznane za udzielone niezgodnie z prawem miały stawać się darmowe dla pożyczkobiorcy, proponowano wprowadzenie odpowiedzialności karnej dla naruszających przepisy.

Ostatecznie inicjatywa Ministerstwa Sprawiedliwości jako zbyt radykalna – również dla banków komercyjnych – oraz ograniczająca gwarantowaną w Konstytucji swobodę działalności gospodarczej nie znalazła uznania w rządzie (zwłaszcza w Ministerstwie Rozwoju) i nie zdecydowano się na jej przedłożenie Sejmowi do głosowania.

Regulacja rynku pożyczkowego w świetle doświadczeń międzynarodowych

Wiele państw europejskich w swojej polityce publicznej ucieka się do wprowadzania administracyjnych regulacji cenowych jako narzędzia ochrony konsumentów na rynku finansowym. Jest to rozwiązanie mające niewątpliwe walory z punktu widzenia wartości społecznych i komunikacyjnych, chociaż jego skuteczność nie zawsze pozostaje bezdyskusyjna.

Po roku 2008 zdecydowano się wprowadzić taką regulację rynku kredytowego m.in. w Australii, Wlk. Brytanii, Słowacji, na Węgrzech, w USA. Rządy poszczególnych państw zawsze podkreślały, że ich celem jest wsparcie obywateli będących w trudnej sytuacji materialnej poprzez obniżenie kosztów kredytu konsumenckiego i wyeliminowanie lichwy. Wskazywały także, że nie chcą przy tym zwiększać skali wykluczenia finansowego, gdyż rodzi ono poważne skutki społeczne – poczucie marginalizacji, frustrację, niezadowolenie społeczne, wzrost drobnej przestępczości.

Regulatorom nie zawsze towarzyszyła świadomość, że podmioty z sektora regulowanego nie będą w stanie przejąć obsługi wszystkich klientów firm pożyczkowych. Banki nie mogły zaakceptować zbyt wysokiego ryzyka kredytowego związanego z finansowaniem takich klientów. Na części rynków zdano sobie szybko sprawę z tego, że nadmierna regulacja cenowa11 rodzi także ryzyko internacjonalizacji oraz „paszportyzacji” działalności kredytowej w ramach arbitrażu regulacyjnego pomiędzy państwami stowarzyszonymi.

Potwierdzono empirycznie, że w wyniku nadmiernej regulacji mogą się wytworzyć naturalne warunki do rozwoju szarej strefy. Pozbawieni wyboru konsumenci zaczynali bowiem wręcz chronić firmy pożyczkowe (Słowacja), które działały na granicy prawa, gdyż tylko one dostarczały im pożyczek, na które był popyt.

W Wielkiej Brytanii, przy okazji ostatniej dużej nowelizacji przepisów (tzw. Wonga law z 2014 r.), Financial Conduct Authority kilkakrotnie podnosiła argument, że w wypadku stwierdzenia nasilenia się zjawiska wykluczenia finansowego dopuszcza ponowną liberalizację przepisów (co zrobiono np. w Australii po 2015 r.), gdyż banki na pewno nie zdołają zagospodarować całości przestrzeni rynkowej pozostawionej przez firmy pożyczkowe, dla których nowe warunki cenowe okazałyby się nieakceptowalne.

We Francji parabanki (np. Cofidis) działają jako wyspecjalizowane instytucje kredytowe w ramach grup bankowych. Prowadzą one swoisty arbitraż regulacyjny pozwalający na finansowanie nawet dużo bardziej ryzykownych klientów, nie obciążając bilansów banków komercyjnych.

Przywołana wcześniej Słowacja jest przykładem radykalnej regulacji (silnie ingerującej w mechanizmy rynku). Zakończyła się ona jednak tylko połowicznym sukcesem. W słowackim kodeksie cywilnym (Akt No. 106/2014 obowiązujący od 1 czerwca 2014 r.) wskazano lichwę jako przesłankę12, która pozwala na podważenie legalności umowy finansowej. Zdefiniowano pojęcie lichwy cywilnej13 (civil usury). Po wprowadzeniu nowych przepisów pożyczka może podlegać sankcji kredytu darmowego, jeśli klient dowiedzie, że wystąpiła nieuzasadniona asymetria stron umowy lub wymuszenie na nim przyjęcia warunków nadzwyczajnie dla niego niekorzystnych. Jako wymuszenie traktowane jest teraz m.in. wprowadzenie do umowy z klientem wszelkich warunków, produktów i usług dodatkowych, które nie zwiększają jej wartości dla klienta, a ich pozorna wartość służy jedynie uzasadnieniu wysokiej ceny kredytu konsumenckiego.

W razie sporu z instytucją finansową słowacki konsument może się bronić, podkreślając swoją niewiedzę lub niezrozumienie zapisów umowy (na skutek niskiego wykształcenia, kalectwa, zależności finansowej) działaniem w stanie przymusu finansowego w stosunku do kredytodawcy oraz kredytodawcy będącego jednocześnie jego wierzycielem – i jest to okoliczność interpretowana przy rozstrzyganiu ewentualnych sporów na korzyść konsumenta.

Do katalogu czynności wpływających na skuteczność zawartej umowy dodano przesłankę o działaniu w mylnym przekonaniu co do okoliczności i warunków, na jakich zawierana jest umowa, a także umowy zawartej pod wypływem sugestii innej osoby (np. sprzedawcy kredytu, doradcy kredytowego).

Narzędziem likwidacji lichwy cywilnej miało być także zakazanie tak zwanej obsługi domowej, a więc zawierania umów kredytowych i spłacania rat kredytu w miejscu zamieszkania klienta oraz wypłacania pożyczek w formie gotówkowej14.

Po kilku miesiącach większość firm pożyczkowych dokonała jednak korekt treści umów i oświadczeń składanych przez klientów i sytuacja wróciła praktycznie do punktu wyjścia. Kluczową rolę odegrały tu banki komercyjne, które wykazały się praktycznie zerową elastycznością wobec dotychczasowych klientów firm pożyczkowych, którym odmawiały kredytu, a ci zdesperowani poszukiwali finansowania nawet w szarej strefie.

W Grecji również wystąpiły negatywne efekty regulacji. Parlament w porozumieniu z bankiem centralnym ograniczył poprzez niezwykle wysokie wymogi kapitałowe możliwość tworzenia firm pożyczkowych. W konsekwencji już po kilku latach od nowelizacji przepisów funkcjonowała tam największa w Unii Europejskiej liczba lombardów w przeliczeniu na obywatela.

Paradoksalnie sytuacja prawnofinansowa konsumentów na rynkach, na których nie obowiązują regulacje cenowe wcale nie musi być znacząco słabsza. Przykładem wysokorozwiniętego kraju skutecznie realizującego politykę ochrony konsumentów bez uciekania się do regulacji cenowych jest Nowa Zelandia. Tam niezwykle duży nacisk kładziony jest jednak na powszechną edukację finansową i zwiększanie transparentności rynku finansowego. We Francji wysokość maksymalnego kosztu pożyczki powiązana jest z oprocentowaniem kredytów udzielanych przez banki.

Mikropożyczki są produktami finansowymi, które mają to do siebie, że są w zasadzie niesubstytuowane przez sektor bankowy. Na wszystkich rynkach mikropożyczkowych na świecie jest to tak samo dobrze widoczne. W USA Consumer Financial Protection Bureau badało zmiany wielkości i struktury rynku pożyczkowego po wprowadzeniu regulacji cenowych i administracyjnych zakazów tego typu działalności w wybranych stanach (np. New York). W rezultacie stwierdzono, że w żadnym ze stanów banki ani kasy oszczędnościowo-kredytowe nie zdecydowały się na zaoferowanie produktów substytuujących dla zakazanych lub trudniej dostępnych mikropożyczek (payday loans). Nową przestrzeń biznesową znalazły natomiast lombardy – ponieważ one nie podlegały regulacjom kredytowym.

Niezamierzone konsekwencje polityki państwa?

Regulacje na rynku kredytu konsumenckiego mają na celu przede wszystkim aspekt społeczny. Chodzi o zwiększenie poziomu ochrony konsumentów (pożyczkobiorców). Wydaje się to jak najbardziej uzasadnione.

Jednocześnie twórcy polityki publicznej w tym zakresie często pomijają zagadnienie poziomu wiedzy oraz świadomości finansowej konsumentów. Jest on często tak niski, że konsumenci nie są w stanie samodzielnie dokonywać analizy i porównywania ofert. Wynika to z wielu czynników. Korzystający z pożyczek to często osoby wykluczone z oferty kredytowej sektora bankowego, a pieniądze są pożyczane na zaspokojenie ich elementarnych potrzeb konsumpcyjnych. Udzielanie pożyczki odbywa się zwykle pod presją czasu, bez możliwości zadania dodatkowych pytań sprzedawcy (kanał internetowy – m.in. firmy Vivus.pl, Wonga.pl, NetCredit.pl, Lendon.pl) lub pod presją wysoce motywowanego sprzedawcy.

Zbyt radykalne regulacje w tym zakresie wzbudzają liczne obawy co do ich skuteczności. Innymi słowy, zbyt radykalne zaostrzenie przepisów mogłoby prowadzić do nasilenia się obserwowanego już obecnie zjawiska arbitrażu regulacyjnego. Może on przybierać formę produktową15 i/lub polegać na prowadzeniu przez instytucje polskie działalności opartej na zagranicznych licencjach bankowych – na podstawie tzw. „paszportu europejskiego”.

Niezamierzoną konsekwencją mógłby być również rozrost szarej strefy. Większość podmiotów operujących w szarej strefie nie zawiera umów kredytowych/pożyczkowych w standardowej formie pisemnej. Relacja łącząca pożyczkodawcę i pożyczkobiorcę opiera się na relacjach środowiskowych i bezpośredniej zależności personalnej. Kiedy dochodzi do nieprawidłowości i strat dla klienta, w takiej sytuacji skuteczne postępowanie dowodowe jest praktycznie niemożliwe, a skłonność konsumenta do uciekania się po pomoc do organów państwa pozostaje ograniczona naturalnym strachem.

Konkludując, można przyjąć, że regulacje cenowe jeszcze długo pozostaną podstawowym narzędziem regulacji rynków finansowych i ochrony konsumentów. Ich skuteczność wynikać będzie z przejrzystości zapisów prawa oraz praktycznej minimalizacji skali wykluczenia finansowego. Jednak nie można zapominać, że bez edukacji konsumentów oraz budowania w nich świadomości finansowej skuteczność każdej regulacji będzie zdecydowanie niższa od zamierzonej.

Bibliografia

Analiza skutków regulacji rynku pożyczkowego w Polsce. https://static1.squarespace.com/

static/51bf101ae4b010d205f86e84/t/53907bbee4b087ae04f9b62b/1401977790477/

2014–05–01+ZFP+ocena+skutk%C3%B3w+regulacji.pdf, dostęp marzec 2018.

Atkinson, A. i Messy, F. (2012). Measuring Financial Literacy. OECD Working Papers on Finance, Insurance and Private Pension, No. 15.

Australian Securities and Investment Commission ASIC (2008). ANZ Survey of Adult Financial Literacy in Australia.

Campbell, J. (2006). Household Finances. Journal of Finance, Vol. 61, No. 4: 1553–1604.

Cupano, A. i Ramsay, I. (2011). What Causes Suboptimal Financial Behavior? An Exploration of Financial Literacy. Social Influences and Behavioral Economics, The University of Melbourne, No. 3.

Dyrektywa Komisji 2011/90/UE z dnia 14 listopada 2011 r. zmieniająca część II załącznika I do dyrektywy 2008/48/WE Parlamentu Europejskiego i Rady, zawierającą dodatkowe założenia do obliczania rzeczywistej rocznej stopy oprocentowania, Dz. Urz. UE L 296 z 15.11.2011: 35.

Elliehausen, G. (2010). Implications of Behavioral Research for the Financial Sector Regulation of Consumer Credit Products. Federal Reserve Board. Finance and Economics Discussion Series, No. 25.

Kodres, L. E. (2013). What is Shadow Banking. Finance & Development, Vol. 50, No. 2.

Komitet Stabilności Finansowej (2013). Raport Analiza działań organów i instytucji państwowych w odniesieniu do Amber Gold Sp. z o.o.

Konferencja Przedsiębiorstw Finansowych w Polsce (2013) – Kongres Consumer Finance, materiały i wystąpienia kongresowe.

Raport „Mikropożyczki w Polsce”. https://static1.squarespace.com/static/51bf101ae4b010

d205f86e84/t/5391fdc3e4b0dd94905fec79/1402076611218/Mikropo%C5%BCyczki+

w+Polsce.pdf, dostęp marzec 2018.

Raport Rynek firm pożyczkowych w Polsce. https://www.pwc.pl/pl/publikacje/2013/rynek-firm

-pozyczkowych-w-polsce.html, dostęp marzec 2018.

Ustawa z dnia 14 września 2012 r. o zmianie ustawy o kredycie konsumenckim oraz ustawy o odpowiedzialności podmiotów zbiorowych za czyny zabronione pod groźbą kary, Dz. U. 2012, nr 0, poz. 1193.

Wilmarth Jr., A. E. (2011). The Dodd-Frank Act’s Expansion of State Authority to Protect Consumers of Financial Services. The George Washington University Law School Legal Studies Research Paper, No. 572.

Zmiana do Ustawy No. 106/2014 – zmiana do Kodeksu cywilnego Republiki Słowackiej.

Zmiana do ustawy No. 128/2002 – zmiana do Ustawy o ochronie konsumentów Republiki Słowackiej.

Zmiana do ustawy No. 129/2010 – zmiana do Ustawy o kredycie konsumenckim Republiki Słowackiej.

Zmiana do ustawy No. 527/2002 – zmiana w przepisach o dobrowolnym poddaniu się egzekucji Republiki Słowackiej.

1 Termin shadow banking został użyty i zdefiniowany przez Paula McCulleya w przemówieniu wygłoszonym w 2007 r. na corocznym sympozjum finansowanym przez Bank Rezerw Federalnych Kansas City w Jackson Hole w stanie Wyoming.

2 Strengthening Oversight and Regulation of Shadow Banking – An Overview of Policy Recommendations – FSB 29/08/2013.

3 Raporty opracowywane/publikowane na konferencjach przez PWC, Deloitte, ZFP oraz KPF.

4 Kryzysu, który wybuchł w roku 2008.

5 M.in. art. 17, 18, 20 rzeczonej Ustawy.

6 Poza ZFP instytucje pożyczkowe stowarzyszone są także w Konferencji Przedsiębiorstw Finansowych w Polsce z siedzibą w Gdańsku.

7 Badania własne prowadzone w latach 2013–2016.

8 W związku z tym wg stanu na kwiecień 2008 r. maksymalne odsetki wynosiły 29 proc. (4 x 7,25 proc.). Strony jakiejkolwiek umowy nie mogły umówić się na wyższe niż 29 proc. oprocentowanie.

9 Przygotowanych przez PWC, KPF oraz ZFP.

10 Zgodnie z art. 36a ustawy o kredycie konsumenckim.

11 Limit dla całkowitego kosztu kredytów konsumenckich i pożyczek, obejmujący wszystkie ewentualne elementy kosztów. Limit obliczany jako suma odsetek oraz wszystkich kosztów pozaodsetkowych.

12 Słowacki Kodeks cywilny wprowadził definicję lichwy jako udostępniania finansowania po koszcie wyższym od maksymalnych limitów wprowadzonych aktualnie obowiązującym prawem (koszty maksymalne).

13 Zdefiniowana lichwa cywilna to wykorzystanie czyjegoś stanu cierpienia, niedoświadczenia, niedostatecznej dojrzałości umysłowej, podniecenia, łatwowierności, lekkomyślności, finansowej zależności lub niemożności wywiązania się z zobowiązań wobec osoby trzeciej dla osiągnięcia celu finansowego (wprowadzenia zasad, jakie w normalnych warunkach nie mogłyby być zastosowane).

14 W Polsce w tym modelu biznesowym działa m.in. spółka Provident.

15 Przepisy dotyczące maksymalnych kosztów kredytów konsumenckich nie dotyczą np. kart kredytowych i w związku z tym część podmiotów, których dotyczy regulacja próbuje dokonywać takich zmian w konstrukcji swoich produktów finansowych, aby mogły zostać one uznane za kredyt odnawialny właściwy dla karty kredytowej.