2(2)2014

Agnieszka

Kłos

Nowe źródła

zasobów własnych Unii Europejskiej

Streszczenie

Wspólnoty

Europejskie, a później Unia Europejska, miały podejmować wszelkie działania

prowadzące do zmniejszenia różnic w rozwoju gospodarczym poszczególnych państw

członkowskich oraz w ich regionach. Te cele były osiągane m.in. poprzez

utworzenie unii celnej, jednolitego rynku europejskiego, utworzenie docelowo

unii gospodarczej i walutowej oraz wprowadzanie i realizację polityki:

handlowej, rolnej, spójności, konkurencji itp. Nierozłącznie z funkcjonowaniem

Unii Europejskiej i urzeczywistnianiem jej celów wiąże się problem pozyskania

środków finansowych, które pozwoliłyby na wywiązywanie się z zadań nałożonych

na nią traktatami i innymi aktami prawnymi. A to oznacza konieczność

pozyskiwania nowych zasobów własnych Unii Europejskiej. W ostatnich latach pojawiły

się propozycje wprowadzania nowych zasobów własnych w postaci jednolitego

podatku VAT, który

obowiązywałby w jednakowym stopniu wszystkie państwa członkowskie oraz w

postaci podatku od transakcji finansowych. Wadą nowej metodologii wyliczania

zasobu własnego opartego na podatku VAT od dostaw

towarów i usług, nabycia oraz importu podlegających podstawowej stawce VAT w każdym państwie członkowskim jest złożoność metodologii

wyliczeń. Mimo poczynionych starań ww. podatki nadal nie będą typowym środkiem

własnym, który wpływa bezpośrednio do budżetu Unii Europejskiej. Będą one

przekazywane za pośrednictwem organów państwowych lub podmiotów gospodarczych w

wypadku podatku od transakcji finansowych i nadal będą zależne od systemów oraz

stawek podatkowych każdego państwa członkowskiego.

Słowa kluczowe: dochody budżetu UE, nowe kategorie zasobów własnych, wspólny

podatek od transakcji finansowych, unijny podatek VAT

New sources of European Union’s own resources

Abstract

The mission of the

European Community and later the European Union was to take all actions that

reduce disparities in economic development among Member States and their

regions. These objectives were achieved through creating a customs union, a

single European market and economic and monetary union, and the introduction

and implementation of trade, agricultural, cohesion, competition policies. The

problem of obtaining financial resources that would allow the EU to fulfill the

tasks assigned to it by treaties and other legal acts is inseparable from the

functioning of the European Union. The EU needs to raise new own resources. In

recent years there have been proposals for the introduction of new own

resources in the form of a uniform VAT which would apply equally to all Member

States and in the form of a tax on financial transactions. The principal

disadvantage of the new methodology for calculating own resource based on VAT

on supplies of goods and services, acquisitions and imports subject to the

standard rate of VAT in each Member State is its complexity. Despite the

efforts made, the above- mentioned taxes still will not be typical own resource

that directly supplies the budget of the European Union. They will still be

transferred through state agencies or economic entities for tax on financial

transactions and they will continue to be dependent on the systems and tax

rates of each Member State.

Keywords: competences of the

European Union, EU tax law, sovereignty, taxes

Powołane do życia w latach 50. Wspólnoty

Europejskie, przekształcone później w Unię Europejską, miały podejmować

wszelkie działania prowadzące do zmniejszenia różnic w rozwoju gospodarczym

poszczególnych państw członkowskich oraz w ich regionach. Cele te były osiągane

m.in. przez realizację polityki: handlowej, rolnej, spójności, konkurencji itp.

Nierozłącznie z funkcjonowaniem Unii Europejskiej i urzeczywistnianiem jej

celów wiąże się konieczność pozyskania środków finansowych, które pozwoliłyby

na skuteczne wywiązywanie się z zadań nałożonych na nią traktatami i innymi

aktami prawnymi. Celem artykułu jest przedstawienie problemu pozyskiwania

nowych zasobów własnych Unii Europejskiej opartych na podatku VAT i podatku od transakcji finansowych. W artykule przedstawiono

źródła pozyskiwania zasobów własnych Unii Europejskiej, propozycje zmian w

naliczaniu podatku od wartości dodanej przez państwa członkowskie ujęte we

wnioskach Komisji Europejskiej, różnice w wyliczaniu należnego podatku VAT według stosowania metody obecnej oraz proponowanej we wnioskach

Komisji, a także wskazano obszary i działania z zakresu modernizacji

zarządzania systemem VAT w państwach

członkowskich.

Unia Europejska jako organizacja międzynarodowa

Unia

Europejska do grudnia 2009 r. była kombinacją struktur ponadnarodowych oraz

międzyrządowych. Jako organizacja międzynarodowa, posiadająca podmiotowość

prawną, funkcjonuje od 1 grudnia 2009, tj. od czasu wejścia w życie traktatu

lizbońskiego. Nie stanowi on żadnej nowej konstytucji, ale opiera się na

Traktacie o Unii Europejskiej oraz Traktacie ustanawiającym Wspólnotę

Europejską (zwanym obecnie Traktatem o funkcjonowaniu Unii Europejskiej).

Traktat lizboński likwiduje dotychczasowy podział na Unię Europejską i

Wspólnoty Europejskie, czyniąc z Unii Europejskiej jedyny podmiot prawny. Wśród

ważnych zmian należy wymienić wzmocnienie działalności Unii na arenie

międzynarodowej. Służyć temu ma powołanie urzędu ministra spraw zagranicznych

UE, którego nazwano Wysokim Przedstawicielem do Spraw Zagranicznych i Polityki

Bezpieczeństwa. Dysponuje on własną służbą dyplomatyczną, tzw. Europejską

Służbą Działań Zewnętrznych[1].

Traktat wskazuje, które kompetencje przysługują Wspólnocie, tj.:

•

w art. 3 TUE, m.in.

wspieranie pokoju, wartości Unii i dobrobytu jej narodów, zagwarantowanie swoim

obywatelom przestrzeni wolności, bezpieczeństwa i sprawiedliwości bez granic

wewnętrznych, zagwarantowanie swobody przepływu osób, azylu, imigracji,

zapobieganie i zwalczanie przestępczości, ustanowienie wspólnej waluty euro,

•

w art. 4 TFUE -

poszanowanie tożsamości narodów,

•

w art. 5 TUE -

stanowiącym o zasadzie pomocniczości i proporcjonalności w wykonywaniu

kompetencji Unii oraz w których Unia Europejska podejmuje działania

•

art. 3 TFUE - w

zakresie unii celnej, wspólnej polityki handlowej, polityki pieniężnej wobec

państw członkowskich, których walutą jest euro.

Ponadto w art. 2 ust. 5 TFUE wskazuje się na kompetencje wspierające i

koordynujące Unii. Unia ma kompetencję w zakresie prowadzenia działań w celu

wspierania, koordynowania lub uzupełniania działań państw członkowskich, nie

zastępując ich kompetencji w tych dziedzinach[2].

Integralną

część traktatów stanowią tabele ekwiwalencyjne,

protokoły i wyjaśnienia. Duże znaczenie dla unijnego porządku prawnego ma Karta

praw podstawowych. Prawem wiążącym są też umowy międzynarodowe z państwami

trzecimi (w tym układy stowarzyszeniowe), których stroną były Wspólnota

Europejska i Unia Europejska. Dokończeniem dorobku prawnego Unii są akty prawa

wtórnego powstałe na podstawie traktatów i umowy międzynarodowe.

Wśród

teoretyków prawa, politologii i stosunków międzynarodowych trwa spór, jaką

formą dokładnie jest Unia. Federaliści doszukują się w niej państwa

federacyjnego lub konfederacji. Zwolennicy koncepcji Europy ojczyzn wykazują,

że jest to tylko współpraca między państwami, a więc bliższa jest ona

organizacji międzynarodowej.

System perspektyw finansowych jako procedura budżetowa

W związku z

zadaniami, które spoczywają na Unii Europejskiej jako organizacji

międzynarodowej, konieczne jest pozyskanie środków oraz opracowanie planu

finansowego (tzw. ram finansowych) na ich realizację. Prace nad ramami

finansowymi, tak samo jak nad rocznym budżetem UE, dotyczą zarówno wydatków,

jak i dochodów. Każde zaplanowane wydatki muszą mieć pokrycie w odpowiedniej

kwocie środków finansowych, pozwalającej na realizację przez Unię Europejską

celów, które są określane w perspektywie wieloletniej i realizowane za pomocą

wielu działań podejmowanych zarówno na poziomie państw członkowskich, jak i

przez UE[3].

W latach 80.

polityczna i instytucjonalna równowaga systemu finansowego Wspólnoty znalazła

się pod rosnącą presją. Atmosfera konfliktu w stosunkach między obydwoma

organami władzy budżetowej, tj. Parlamentem Europejskim i Radą, miała wpływ na

funkcjonowanie rocznej procedury budżetowej, której stosowanie stawało się

coraz trudniejsze i doprowadziło do nierównowagi budżetowej oraz coraz większej

rozbieżności między wspólnotowymi zasobami a potrzebami. Z tego powodu

Wspólnota ustanowiła system mający na celu usprawnienie funkcjonowania

procedury budżetowej. Zawierając porozumienie międzyinstytucjonalne, Parlament

Europejski, Rada i Komisja z góry uzgadniają główne priorytety budżetowe na

kilka lat. W ramach tych priorytetów ustanowione zostały ramy wydatków wspólnotowych

(tzw. wieloletnie ramy finansowe) w formie perspektywy finansowej. System

perspektyw finansowych usprawnia tym samym funkcjonowanie procedury budżetowej

i zapewnia przestrzeganie dyscypliny budżetowej. Wieloletnie ramy finansowe nie

są wymienione w traktatach. Określają one kwotę maksymalną oraz strukturę

prognozowanych wydatków Wspólnoty. Pierwsze porozumienie międzyinstytucjonalne

zostało zawarte w 1988 r., aby ułatwić wdrożenie perspektywy finansowej na lata

1988-1992 (pakiet Delors I) i służyło zapewnieniu środków na budżetową

realizację Jednolitego aktu europejskiego. Od tego czasu perspektywa finansowa

była uaktualniana: w 1992 r. na lata 1993-1999 (pakiet Delors II), w 1999 r. na

lata 2000-2006 (Agenda 2000), w 2006 na lata 2007-2013 i w 2013 na lata

2014-2020. System

perspektyw

finansowych ma na celu zwiększenie przestrzegania dyscypliny budżetowej,

kontrolowanie wzrostu wydatków i zapewnienie sprawnego funkcjonowania procedury

budżetowej. W ramach wieloletnich ram finansowych wprowadzone są dwa pułapy:

jeden dla wszystkich wydatków i jeden dla każdej kategorii wydatków. Dla

każdego okresu objętego programem określone są w ramach finansowych pułapy

(tzn. maksymalne kwoty na pokrycie zobowiązań i na pokrycie płatności) według

działów (kategorii wydatków) dla każdego roku. W rocznej procedurze budżetowej

określony jest natomiast dokładny poziom wydatków i ich podział między różne

pozycje budżetu dla danego roku. Podział wydatków według działów opiera się na

priorytetach politycznych Unii dla danego okresu. Odrębność poszczególnych

działów oznacza, że dana pozycja budżetu finansowana jest w ramach określonego

działu. Aby móc reagować w wypadku nieprzewidzianych wydatków, każdy dział musi

dysponować wystarczającymi środkami w celu umożliwienia, jeżeli zajdzie taka

potrzeba, ewentualnych przesunięć środków między działaniami w ramach tego

samego działu. Margines na nieprzewidziane wydatki między pułapem zasobów

własnych i pułapem środków na pokrycie płatności ma na celu:

•

umożliwienie przystąpienia do zmiany ram finansowych, aby móc

reagować w wypadku nieprzewidzianych przy określaniu perspektywy finansowej

wydatków,

•

złagodzenie skutków niższego niż przewidziano wzrostu

gospodarczego. Jeżeli faktyczny DNB jest niższy niż przewidziano, pułap środków

na płatności, który jest kwotą bezwzględną, może, przy wykorzystaniu marginesu,

być finansowany z pułapu zasobów własnych wyrażonego w procentach PNB i nie

może poza niego wykraczać.

Ogólny pułap

środków na pokrycie zobowiązań otrzymuje się przez dodanie różnych pułapów dla

poszczególnych działów. Aby sprawdzić zgodność perspektywy finansowej z pułapem

zasobów własnych, stanowiącym bezwzględną granicę zasobów, które państwo

członkowskie może udostępnić Unii, ustanowiony zostaje roczny pułap środków na

pokrycie płatności. Pułap ten jest ogólny i nie jest podzielony według działów.

Dodatkowo wyrażony jest jako procent szacowanego dochodu narodowego brutto

(DNB) Wspólnoty. Postanowienia wykonawcze dotyczące wieloletnich ram

finansowych określone są w porozumieniu międzyinstytucjonalnym, które zawiera

zasady i procedury dotyczące corocznego zarządzania wieloletnimi ramami

finansowymi (takie jak dostosowania techniczne, dostosowania związane z

wykonywaniem lub mające na celu przygotowanie do rozszerzenia Unii oraz

procedury zmiany ram finansowych). Pozwala to usprawnić funkcjonowanie rocznej

procedury budżetowej. Każdego roku Komisja dokonuje, na własną

odpowiedzialność, dopasowań technicznych ram

finansowych na nadchodzący rok. Dopasowania te dotyczą następujących działań:

•

ponieważ ramy finansowe wyrażone są w cenach stałych, niezbędne

jest każdego roku dopasowanie ich do inflacji, aby utrzymać pierwotną siłę

nabywczą na poziomie pułapu każdego działu. Dopasowanie techniczne ma zwykle

miejsce pod koniec roku n-2 dla danego roku n, na podstawie najnowszych danych

i dostępnych prognoz gospodarczych. Dla danego roku nie są dokonywane żadne

dalsze dostosowania techniczne,

•

pułap zasobów własnych wyrażony jest jako procent DNB.

Odzwierciedlenie tego pułapu jako wartości bezwzględnej oznacza, że dla celów

dostosowania technicznego należy się oprzeć na najnowszych danych dotyczących

DNB Unii. To w tych okolicznościach sprawdzana jest zgodność między całkowitymi

środkami na pokrycie płatności i dostępnymi zasobami własnymi.

Komisja może

również przedstawić obydwu organom władzy budżetowej wniosek dokonania

dostosowań finansowych w dwóch następujących wypadkach:

•

realokacji środków na pokrycie płatności dostępnych na rzecz

działań strukturalnych w wypadku stwierdzonego opóźnienia w programowaniu

takich działań,

•

ponownego oszacowania potrzeb w ramach niektórych działów w

związku z przystąpieniem nowych państw członkowskich.

Na wniosek

Komisji obydwa organy władzy budżetowej mogą dokonać zmiany ram finansowych.

Pozwoli to Wspólnocie podejmować działania, zgodnie z pułapem zasobów własnych,

w wypadku wystąpienia okoliczności, których nie można było przewidzieć w

momencie określania perspektywy finansowej[4].

Źródła

pozyskiwania zasobów własnych Unii Europejskiej

Budżet ogólny

Unii Europejskiej jest, bez uszczerbku dla innych dochodów, finansowany w

całości z zasobów własnych Wspólnot. W decyzji Rady z dnia 7 czerwca 2007 r. w

sprawie systemu zasobów własnych Wspólnot Europejskich[5] wskazano

źródła zasobów własnych. System zasobów własnych Wspólnot musi zapewniać

odpowiednie środki na prowadzenie polityki w poszczególnych dziedzinach w

sposób uporządkowany, przy uwzględnieniu potrzeby ścisłej dyscypliny

budżetowej. Przy tym żadne państwo członkowskie nie może ponosić obciążenia

budżetowego, które byłoby nadmierne w stosunku do jego względnej zamożności. Do

celów ww. decyzji dochód narodowy brutto (DNB) definiuje się jako roczny DNB

według cen rynkowych, podany przez Komisję w ramach stosowania Europejskiego systemu

rachunków narodowych i regionalnych we Wspólnocie (tzw. „ESA”). W dniu 28

grudnia 2001 r. Komisja poinformowała Parlament Europejski i Radę o nowych

pułapach. Pułap zasobów własnych wyznaczono wówczas na poziomie 1,24% łącznych

DNB państw członkowskich według cen rynkowych, natomiast pułap środków na

pokrycie zobowiązań określono na poziomie 1,31% łącznych DNB państw

członkowskich[6].

Na zasoby

własne zapisane w budżecie ogólnym Unii Europejskiej składają się dochody

pochodzące z następujących źródeł:

a)

z opłat, premii, kwot dodatkowych lub wyrównawczych, kwot lub

czynników dodatkowych, ceł pobieranych na podstawie Wspólnej Taryfy Celnej i

innych ceł, które zostały lub zostaną ustanowione przez instytucje Wspólnot w

odniesieniu do handlu z państwami trzecimi, ceł na produkty objęte nieobowiązującym

już Traktatem ustanawiającym Europejską Wspólnotę Węgla i Stali, a także

wkładów i innych opłat przewidzianych w ramach wspólnej organizacji rynków

cukru,

b)

z wszelkich nowych obciążeń wprowadzonych w ramach wspólnej

polityki, zgodnie z Traktatem WE lub Traktatem Euratom

(stanowią one również zasoby własne zapisywane w budżecie ogólnym Unii

Europejskiej[7]),

c)

z podatków i innych odliczeń od wynagrodzeń pracowników instytucji

UE, odsetek bankowych, składek wpłacanych przez państwa spoza UE na niektóre

programy, odsetek od zaległych płatności oraz grzywien[8],

stanowiących pozostałe dochody (ok. 1%),

d)

podatku VAT.

Państwa

członkowskie UE zatrzymują 25% pobranych kwot wymienionych w pkt a) tytułem

kosztów poboru, tj. na pokrycie kosztów funkcjonowania administracji celnej.

Zgodnie z decyzją Rady stosuje się stawkę jednolitą obowiązującą wszystkie

państwa członkowskie w odniesieniu do zharmonizowanych podstaw VAT określonych zgodnie z zasadami wspólnotowymi. Podstawa brana pod

uwagę w tym celu nie może przekraczać 50% DNB dla każdego państwa

członkowskiego. Wysokość stawki jednolitej ustalono na poziomie 0,30%. Wysokość

tej stawki pozostaje aktualna również dla perspektywy finansowej na lata

2014-2020[9].

W kwestii podatku VAT decyzja Rady

określa jednolitą stawkę poboru oraz wyjątki od niej przyjęte dla Austrii,

Niemiec, Holandii i Szwecji, jak również zapisy dotyczące rabatu brytyjskiego[10].

Rabat brytyjski to porozumienie z Fontainebleau zawarte w 1984 r., które

zapewniło Wielkiej Brytanii rabat związany z różnicą między udziałem tego

państwa w płatnościach opartych na podatku VAT oraz jego udziałem w wydatkach Wspólnoty. Oznaczało to obniżenie

brytyjskiej podstawy VAT, a koszty tego

rabatu miały być finansowane przez wszystkie państwa członkowskie

proporcjonalnie do ich wkładu z tytułu VAT, z wyjątkiem

Niemiec, którym zagwarantowano redukcję stawki o jedną trzecią wobec

brytyjskiej korekty. W rezultacie powstały trzy stawki procentowe VAT - obowiązujące odpowiednio dla Wielkiej Brytanii, Niemiec oraz

pozostałych państw członkowskich. Miały to być środki przejściowe, ale w

rzeczywistości zapisy te pozostają w mocy do dnia dzisiejszego[11].

Cła są

nakładane z tytułu przywozu towarów z państw trzecich (są pobierane jednolicie

na podstawie Wspólnej Taryfy Celnej), a opłaty cukrowe są nakładane na

producentów cukru i izoglukozy w ramach wspólnej

organizacji rynku cukru. Opłaty te są pobierane od podmiotów gospodarczych

(importerów) i zbierane przez państwa w imieniu UE, która jest unią celną.

Każde państwo członkowskie przekazuje obecnie do budżetu UE trzy czwarte swoich

dochodów z ceł oraz opłat rolnych[12].

Dla

wieloletnich ram finansowych (WRF) na lata 2014-2020 rozporządzeniem Rady (UE, Euratom) nr 1311/2013 z dnia 2 grudnia 2013r. określającym

wieloletnie ramy finansowe na lata 2014-2020[13] utrzymano

pułap zasobów własnych w wysokości 1,24% DNB, określony w decyzji Rady

2007/436/WE, Euratom. W każdym roku, w okresie

objętym WRF, obowiązuje zasada, że wymagana łączna kwota środków na płatności,

po rocznym dostosowaniu i z uwzględnieniem wszelkich innych dostosowań oraz

rewizji, nie może skutkować taką stawką poboru zasobów własnych, która przekraczałaby

pułap zasobów własnych określony zgodnie z decyzją 2007/436/WE, Euratom[14].

W WRF na lata 2014-2020 przyjęto poziom 1% DNB na płatności i 1,05% na

zobowiązania.

Nowe zasady pozyskiwania zasobów własnych Unii Europejskiej

Zasoby własne

oparte na VAT zostały

wprowadzone w 1970 r. jako potencjalnie rzeczywiste zasoby własne przy

założeniu, iż ciągły proces harmonizacji prawa poszczególnych państw w zakresie

VAT doprowadzi do pełnego zharmonizowania krajowych podstaw podatku od

wartości dodanej. Jednakże 42 lata później, po przystąpieniu do UE kolejnych 21

państw członkowskich, obserwuje się tendencję odwrotną. Zasoby własne oparte na

VAT stają się coraz bardziej złożone, a sposób ich obliczania coraz

bardziej skomplikowany i coraz mniej zrozumiały. Jak wynika z obserwacji

Parlamentu Europejskiego, to, co początkowo postrzegane było jako rzeczywiste

zasoby własne oparte na VAT, obecnie

przekształciło się w czysto statystyczne narzędzie, które faktycznie stanowi

inną formę DNB i przekazywane jest z budżetów krajowych. Dnia 29 czerwca 2011

r. Komisja przedstawiła wnioski w sprawie nowych wieloletnich ram finansowych

na lata 2014-2020 wraz z wnioskami w sprawie reformy systemu zasobów własnych

Unii. Wnioski te obejmują również wniosek dotyczący decyzji w sprawie zasobów

własnych VII (DZW), który wzywa do zniesienia obecnie obowiązującego systemu

zasobów własnych opartych na VAT i zastąpienia

go nowymi zasobami opartymi na nowym unijnym zasobie VAT, opierającymi się na uproszczonych i bardziej przejrzystych

metodach obliczeniowych; nie zakłada jednak stworzenia nowego, paneuropejskiego

podatku VAT[15].

Istniejące

ramy prawne regulujące kwestę podatku VAT jako zasobu

własnego budżetu Unii Europejskiej regulowały następujące akty prawne:

1.

Decyzja Rady w sprawie zasobów własnych nr 2007/436,

2.

Rozporządzenie Rady (EWG, Euratom) nr

1553/89 z dnia 29 maja 1989 r. w sprawie ostatecznych jednolitych warunków

poboru środków własnych pochodzących z podatku od wartości dodanej[16].

Rozporządzenie

Rady nr 1553/89 określa techniczne zasady ustalania podatku. Ponadto określa

zasady dotyczące informowania Komisji przez państwa członkowskie o stosowanych

przez nie procedurach rejestracji podatników, ustalania i poboru podatku VAT oraz o formach i wynikach systemów kontroli podatku VAT w państwach członkowskich. Na mocy tego rozporządzenia Komisja

wraz z danym państwem członkowskim może rozważać, czy procedury stosowane w

danym państwie członkowskim można ulepszyć z punktu widzenia poprawy ich skuteczności.

W tym celu Komisja sporządza co trzy lata raport w sprawie procedur stosowanych

w państwach członkowskich oraz rozważanych ulepszeń.

Traktat z

Lizbony znacząco zmienił strukturę prawną UE w odniesieniu do zasobów własnych.

Art. 311 TFUE stanowi, iż „bez uszczerbku dla innych dochodów budżet jest

finansowany całkowicie z zasobów własnych” oraz że Rada może „ustanawiać nowe

lub uchylać istniejące kategorie zasobów własnych”. Ponadto Traktat stanowi, iż

Rada może ustanowić środki wykonawcze w odniesieniu do systemu zasobów własnych

Unii w zakresie zgodnym ze specjalną procedurą ustawodawczą i po uzyskaniu

zgody Parlamentu Europejskiego. Natomiast Art. 322 ust. 2 TFUE zawiera przepisy

określające sposoby i procedurę, zgodnie z którymi dochody budżetowe

przewidziane w ramach systemu zasobów własnych Unii „są pozostawione do

dyspozycji” Komisji. Na tej podstawie, wnioski Komisji związane z zasobami

własnymi opartymi na VAT dotyczyły

(patrz także rysunek 1):

A.

Decyzji Rady w sprawie systemu zasobów własnych Unii Europejskiej[17], w której

przewidywano zniesienie z dniem 31 grudnia 2013r. obecnie obowiązujących

zasobów własnych opartych na VAT oraz

stworzenie nowych zasobów opartych na unijnym VAT. Zaproponowano utrzymanie istniejących tradycyjnych zasobów

własnych, zastosowanie jednolitej stawki do sumy DNB wszystkich państw

członkowskich. Wprowadzenie dwóch nowych kategorii zasobów własnych:

-

o podatek od transakcji finansowych (PTF) - jego udział nie

przekracza stawek

minimalnych

określonych w dyrektywie PTF[18];

-

o nowe zasoby oparte na VAT - które nie

przekraczają 2% stawki podstawowej

VAT w każdym państwie członkowskim.

Część

podatków i stawki poboru zasobów własnych ustala się w rozporządzeniu Rady

określającym środki wykonawcze. W nowej decyzji ustalono koszty poboru w

wysokości 10% w odniesieniu do zasobów tradycyjnych (w porównaniu z 25%

obecnie). Zaproponowano także zmianę pułapu zasobów własnych z 1,24% na 1,23%

sumy DNB państw członkowskich według ceny rynkowej w wypadku płatności i 1,29%

sumy DNB państw członkowskich według ceny rynkowej w wypadku zobowiązań.

Wniosek dotyczący decyzji Rady przewidywał także zniesienie rabatu brytyjskiego

oraz innych istniejących rabatów oraz zastąpienie ich od stycznia 2014 r. nowym

systemem kwot ryczałtowych w formie obniżenia rocznych wkładów opartych na DNB

Niemcy (2500

min EUR), Holandia (1500 min EUR), Szwecja (350 min EUR) i Wielka Brytania

(3600 min EUR)[19].

B.

Rozporządzenia Rady określającego środki wykonawcze dotyczące

systemu zasobów własnych Unii Europejskiej, który określał udziały i stawki stosowane do zasobów własnych opartych

na PTF i VAT, a mianowicie:

-

VAT UE: 1,0%

wartości netto towarów lub usług podlegających podstawowej stawce VAT w każdym państwie członkowskim,

-

PTF: jako część zasobów własnych służy dwóm trzecim minimalnych

stawek określonych w dyrektywie PTF.

Rozporządzenie

określa również metodę obliczania referencyjnego DNB i salda budżetowego.

Zawiera wszystkie niezbędne przepisy dotyczące kontroli i nadzoru[20].

C.

Rozporządzenia Rady w sprawie metod i procedury udostępniania

tradycyjnych zasobów własnych i zasobów własnych opartych na DNB oraz w sprawie

środków w celu zaspokojenia potrzeb gotówkowych, które jest

niezbędne do tego, aby określić metody, na podstawie których państwa

członkowskie powinny obliczać te nowe zasoby, jak również procedury

udostępniania ich budżetowi UE[21].

Wniosek miał na celu dopilnowanie, aby „potrzeby gotówkowe mogły być

zaspokojone w ramach nowej struktury finansowania UE, przewidzianej we wniosku

dotyczącym decyzji Rady w sprawie systemu zasobów własnych UE i w (odnośnych)

nowych wnioskach”. W związku z tym, tekst określał procedury udostępniania

przez państwa członkowskie VAT UE, tj.:

reguły praktyczne dotyczące zasad księgowania i rozwiązań administracyjnych,

terminów udostępniania zasobów własnych opartych na VAT (system miesięcznych sprawozdań), odsetek w razie opóźnień, jak

również wnioskowano o ustanowienie procedury komitetowej (komitetu doradczego

ds. zasobów własnych). Analiza obecnego systemu wskazuje, że w pierwszym

kwartale roku systematycznie przyspiesza się przekazanie nawet dwóch dwunastych

części zasobów własnych opartych na DNB i obecnych zasobów VAT, aby zaspokoić potrzeby gotówkowe, związane głównie z wydatkami z

Europejskiego Funduszu Rolniczego Gwarancji (EFRG). Oczekuje się, że struktura

finansowania UE ulegnie znacznym zmianom wraz z końcem obecnego systemu zasobów

własnych opartych na VAT i

wprowadzeniem nowej kategorii zasobów własnych począwszy od 1 stycznia 2014 r.

Szacowany udział zasobów własnych opartych na DNB i obecnych zasobów VAT w dochodach budżetu UE na 2012 r. wynosi 85% (odpowiednio 74% i

11%). W 2020 r. obecny system zasobów własnych opartych na VAT przestanie istnieć, a udział zasobów własnych opartych na DNB

spadnie do 40%. To oznacza, że udział zasobów własnych opartych na regularnych

wpływach finansowych, zdefiniowanych uprzednio w kontekście procedury

budżetowej, zmniejszy się o połowę w porównaniu ze stanem obecnym. Podobnie

wpływy pieniężne do budżetu UE z tytułu płatności zaliczkowych dwunastych

części odnośnych zasobów własnych opartych na DNB odpowiadać będą połowie

obecnych kwot, przy pozostałych czynnikach niezmienionych. Możliwość wezwania z

wyprzedzeniem do przekazania innych zasobów własnych, w szczególności

proponowanych nowych zasobów własnych opartych na VAT i PTF, wydaje się mniej praktyczna. Zasoby te będą oparte na

faktycznych wpływach uzyskanych przez państwa członkowskie i wysokość kwot

udostępnianych na potrzeby budżetu UE będzie się odpowiednio wahać.

Zorganizowanie płatności dwunastych części wymagałoby mechanizmów przewidywania

i odpowiednich zmian lub bilansów, co niepotrzebnie skomplikowałoby system. Ponieważ

można założyć, że potrzeby gotówkowe przewyższać będą aktywa na rachunkach w

pierwszym kwartale każdego roku, nawet po wezwaniu z wyprzedzeniem do

przekazania dwóch dwunastych części opartych na DNB, proponuje się podwojenie

(z dwóch do czterech) liczby dwunastych części udostępnianych z wyprzedzeniem w

celu zrekompensowania zmniejszenia się udziału DNB w finansowaniu Unii[22].

D.

Dyrektywy Rady w sprawie wspólnego systemu podatku od transakcji

finansowych. Celem wniosku jest stworzenie na szczeblu UE podatku od transakcji

finansowych, który mógłby następnie w całości lub częściowo służyć jako zasoby

własne w budżecie UE. Wniosek określał minimalne stawki PTF: 0,1% w wypadku

transakcji innych niż związane z umowami dotyczącymi instrumentów pochodnych

oraz 0,01% w wypadku transakcji związanych z umowami dotyczącymi instrumentów

pochodnych[23].

Dyrektywa odnosi się do wszelkich transakcji finansowych, takich jak zakup i

sprzedaż instrumentów finansowych, np. akcje spółek, obligacje, instrumenty

rynku walutowego, jednostki uczestnictwa w przedsiębiorstwach zbiorowego

inwestowania, produkty strukturyzowane i pochodne oraz zawieranie lub zmiany

umów dotyczących instrumentów pochodnych, pod warunkiem że przynajmniej jedna

strona transakcji została ustanowiona w państwie członkowskim oraz stroną

transakcji jest instytucja finansowa (przedsiębiorstwa inwestycyjne, rynki

zorganizowane, instytucje kredytowe, zakłady ubezpieczeń i reasekuracji,

przedsiębiorstwa zbiorowego inwestowania oraz fundusze emerytalne i ich

zarządzający, inne przedsiębiorstwa, których istotną część działalności

finansowej stanowią transakcje) ustanowiona na terytorium państwa

członkowskiego, działająca na własny rachunek lub na rachunek innej osoby, albo

też działająca w imieniu strony transakcji. Z zakresu stosowania niniejszej

dyrektywy wyłączone są następujące podmioty:

•

Europejski Instrument Stabilności Finansowej,

•

międzynarodowe instytucje finansowe utworzone przez co najmniej

dwa państwa członkowskie, których celem jest mobilizacja środków i zapewnienie

pomocy finansowej na rzecz swoich członków, którzy doświadczają poważnych

problemów w zakresie finansowania lub są zagrożeni takimi problemami,

•

partner centralny, oznaczający podmiot prawny, który pośredniczy

pomiędzy kontrahentami w transakcji finansowej,

•

krajowe i międzynarodowe centralne depozyty papierów

wartościowych. Niniejsza dyrektywa nie ma zastosowania w odniesieniu do

następujących

transakcji:

-

na rynku pierwotnym, w szczególności w zakresie emisji akcji

spółek oraz obligacji,

-

w niektórych wypadkach transakcji z Unią Europejską, Europejską

Wspólnotą Energii Atomowej, Europejskim Bankiem Centralnym, Europejskim Bankiem

Inwestycyjnym, a także instytucjami ustanowionymi przez Unię Europejską lub

Europejską Wspólnotę Energii Atomowej oraz innymi organizacjami lub

instytucjami międzynarodowymi,

- transakcji

z bankami centralnymi państw członkowskich.

PTF staje się

wymagalny w wypadku każdej transakcji finansowej w momencie jej zaistnienia.

Późniejsze anulowanie lub zmiana transakcji finansowej nie wpływają na

wymagalność podatku, wyjąwszy zaistnienie pomyłki. W wypadku pozostałych

transakcji, innych niż umowy dotyczące instrumentów pochodnych, podstawa

opodatkowania PTF obejmuje wszystko, co stanowi zapłatę za przekazanie

uiszczoną przez kontrahenta lub stronę trzecią czy należną od kontrahenta albo

strony trzeciej. W wypadku transakcji związanych z umowami dotyczącymi

instrumentów pochodnych podstawa opodatkowania dla celów PTF stanowi wartość

nominalną umowy dotyczącej instrumentów pochodnych w momencie transakcji

finansowej. Wartość nominalna jest bazową wartością nominalną zastosowaną do

wyliczenia płatności dokonywanych z tytułu danej umowy dotyczącej instrumentów

pochodnych. W wypadku kwoty wyrażonej w walucie obcej obowiązującym kursem

wymiany będzie ostatni kurs sprzedaży odnotowany w momencie, gdy PTF staje się

wymagalny na najbardziej reprezentatywnym rynku dewizowym danego państwa

członkowskiego lub kurs wymiany ustalony przez odniesienie do tego rynku[24].

E.

Rozporządzenia Rady w sprawie metod i procedury udostępniania

zasobów własnych opartych na podatku od transakcji finansowych. Wniosek

określa metodę i procedury udostępniania przez państwa członkowskie zasobów

własnych opartych na PTF na potrzeby budżetu UE. Tym samym określa zasady

praktyczne dotyczące zasad księgowania i rozwiązań administracyjnych, terminów

udostępniania zasobów własnych opartych na PTF (system miesięcznych

sprawozdań), odsetek w razie opóźnień itp. Wnioskowano również o ustanowienie

procedury komitetowej (komitetu doradczego ds. zasobów własnych), a przy tym

przyznanie Komisji uprawnień wykonawczych, aby zapewnić jednolite warunki

wykonania rozporządzenia[25].

F.

Rozporządzenia Rady w sprawie metod i procedury udostępniania

zasobów własnych opartych na VAT. Rozporządzenie jest niezbędne do

określenia metody, jaką państwa członkowskie powinny stosować do obliczania

nowych zasobów oraz procedur ich udostępniania na potrzeby budżetu UE. W

związku z tym określa nową metodę obliczeniową, a także - podobnie jak wniosek

dotyczący rozporządzenia Rady w sprawie metod i procedury udostępniania zasobów

własnych opartych na podatku od transakcji finansowych - tekst ten określa

procedury udostępniania przez państwa członkowskie VAT UE: zasady praktyczne dotyczące zasad księgowania i rozwiązań

administracyjnych, terminów udostępniania zasobów własnych opartych na VAT (system miesięcznych sprawozdań), odsetek w razie opóźnień, jak

również wnioskuje się o ustanowienie procedury komitetowej (komitetu doradczego

ds. zasobów własnych)[26].

G.

Nowe źródła zasobów własnych Unii Europejskiej

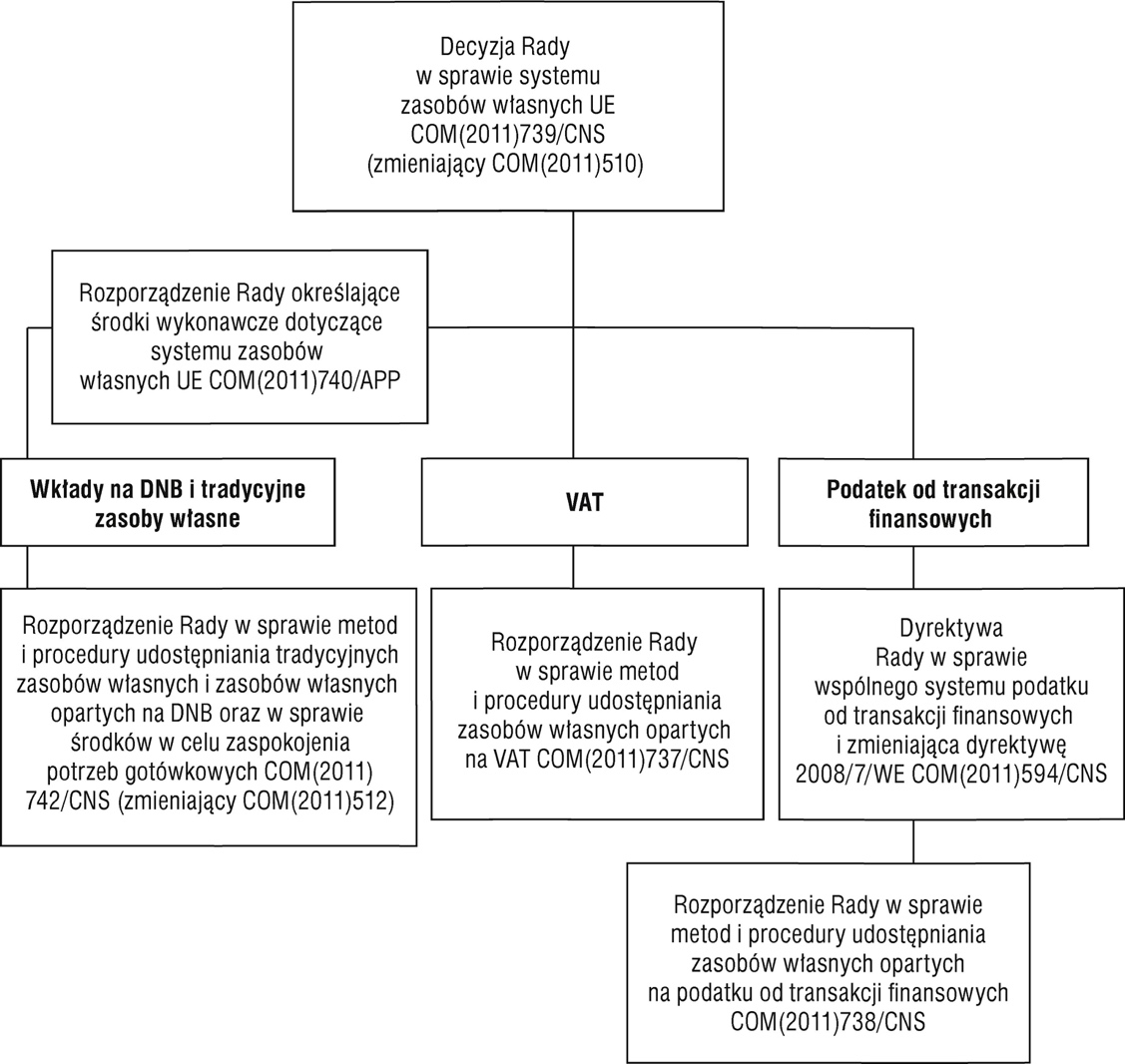

Rysunek 1. Pakiet wniosków Komisji Europejskiej w sprawie zasobów

własnych

Źródło:

Parlament Europejski, dokument roboczy nr 1 w sprawie systemu zasobów własnych

Unii Europejskiej, Komisja Budżetowa, 01.12.2011 r., PE478.360v01-00, s. 3.

Proponowane

zmiany miałyby zwiększyć wysokość zasobów własnych. Według szacunków

przedstawionych w tabeli 1 nastąpiłby wzrost dochodów budżetu UE ze 131,1 mld

euro uzyskanych według istniejącego systemu pozyskania środków własnych (dane z

roku 2012 r.) do 162,7 mld euro w roku 2020. Wzrost ten wynikałby z włączenia

do obecnego systemu pozyskiwania środków własnych podatku od transakcji

finansowych oraz zharmonizowanego dla państw UE podatku VAT (tabela 1).

Tabela 1. Zmiany w strukturze zasobów własnych

|

Szacowany wpływ na strukturę zasobów własnych |

2012 |

2020 |

||

|

Euro (mld) |

% zasobów własnych |

Euro (mld) |

% zasobów własnych |

|

|

Tradycyjne zasoby własne |

19,3 |

14,7 |

30,7 |

18,9 |

|

Istniejący wkład krajowy |

111,8 |

85,3 |

65,6 |

40,3 |

|

z czego: |

|

|

|

|

|

- zasoby własne oparte na VAT |

14,5 |

11,1 |

|

|

|

- zasoby własne oparte na DNB |

97,3 |

74,2 |

65,6 |

40,3 |

|

Nowe zasoby własne |

|

|

66,4 |

40,8 |

|

z czego: |

|

|

|

|

|

-VATUE |

|

|

29,4 |

18,1 |

|

- podatek od transakcji finansowych |

|

|

37,0 |

22,7 |

|

Zasoby własne ogółem |

131,1 |

100 |

162,7 |

100 |

Źródło:

Parlament Europejski, dokument roboczy nr 1 w sprawie systemu zasobów własnych

Unii Europejskiej, Komisja Budżetowa, 01.12.2011 r., PE478.360v01-00, s. 4.

Metody obliczania zasobu własnego opartego na VAT

Z uwagi na

złożoność problemu związanego z obliczaniem podatku VAT jako zasobu własnego przekazywanego przez państwo członkowskie do

budżetu ogólnego UE, poniżej zaprezentowano metody liczenia tegoż zasobu

własnego według metody obecnej oraz proponowanej w rozporządzeniu Rady w

sprawie metod i procedury udostępniania zasobów własnych opartych na VAT (rozdział II). Obecnie obliczanie zasobu własnego opartego na

podatku VAT składa się

kilku etapów[27]:

a)

Obliczanie podstawy podatku:

|

Podatek

należny |

- Podatek

naliczony. |

=

Skorygowane wpływy |

|

od

podmiotów |

jaki

zostanie |

VAT |

|

zarejestrowanych

jako |

zadeklarowany

przez |

|

|

płatnicy VAT |

przedsiębiorstwa

od zakupów i wydatków |

|

|

Skorygowane

wpływy |

/ Średnia

ważona |

=

Podstawa pośrednia |

|

VAT |

stawka VAT oparta

na wszystkich stawkach VAT w danym

państwie |

obliczenia

podatku |

27 Parlament

Europejski, dokument roboczy w sprawie zasobów własnych..., op.cit.,

s. 7-8.

b)

Zharmonizowana podstawa opodatkowania

Podstawa

pośrednia - Zwroty/Korekty = Zharmonizowana podstawa podatku opodatkowania

Tu należy

mieć na uwadze to, że zharmonizowana podstawa VAT ograniczona jest w niektórych wypadkach pułapem na poziomie 50%

DNB każdego z państw członkowskich.

c)

Wkład państw członkowskich w zasoby własne oparte na VAT

Zharmonizowana x Podstawowa stawka poboru = Wpływy z tytułu

podstawa opodatkowania na poziomie VAT do budżetu

0,3%

(podlegająca wyjątkom) UE

Obecna metoda

obliczania zasobu własnego opartego na podatku VAT nie jest zrozumiała dla przeciętnego obywatela, poza tym cechuje

ją złożoność procesu obliczania wysokości składki w odniesieniu do podatku VAT uwzględniającego rabaty, których wysokości także podlegają

zmianom. Jak stwierdził Trybunał Obrachunkowy w komunikacie Komisji pt. Reformowanie

budżetu, zmienianie Europy, „nie jest możliwa pełna kontrola nad nim”[28]. Obecny

system stanowi duże obciążenie finansowe dla państw członkowskich ze względu na

utrzymanie administracji, która ma za zadanie zebranie odpowiednich danych, a

następnie wykonanie obliczeń w celu uiszczenia składki do budżetu UE.

Nowe zasoby

własne oparte na unijnym podatku VAT bazują na

udziale podatku VAT od dostaw

towarów i usług, nabycia i importu „podlegających podstawowej stawce VAT w każdym państwie członkowskim”. Przyjęcie tego systemu

oznaczałoby przejście z teoretycznej koncepcji obecnego VAT obliczanego na podstawie statystyk do faktycznej harmonizacji,

która już istnieje w UE w wypadku tych towarów i usług ze stawką podstawową. Co

więcej, nowy system przeniesie ciężar większości czynności obliczeniowych

obecnie wykonywanych przez państwa członkowskie na Komisję Europejską[29].

Podatek VAT obliczany byłby w następujących etapach:

a)

Obliczanie skorygowanych wpływów z podatku VAT

Rzeczywiste - Korekta w niektórych = Skorygowane

wpływy za dany państwach członkowskich wpływy

VAT

miesiąc

b)

Obliczanie średniego udziału wpływów z podatku VAT

Skorygowane x Jednolita stawka = Średni udział wpływów wpływy VAT procentowa z podatku VAT pochodzących

z objętych

stawką podstawową dostaw na rzecz spożycia[30] [31]

c)

Obliczanie stawki podstawowej opartej na VAT

|

Średni

udział wpływów |

x Wartość

stawki |

= Podstawa |

|

z podatku VAT |

podstawowej

VAT |

zasobów |

|

pochodzących

z objętych |

państwa

członkowskiego |

własnych |

|

stawką

podstawową |

(wyrażona

w %) |

opartych |

|

dostaw na

rzecz spożycia |

|

naVAT31 |

d)

Obliczanie miesięcznej składki zasobów własnych opartej na podatku

VAT

Podstawa zasobów x Stawka procentowa = Miesięczna składka własnych

opartych wg rozporządzenia państw członkowskich

na VAT wykonawczego

Rady oparta

na VAT

Stawka

procentowa przedstawiona w rozporządzeniu wykonawczym Rady w sprawie zasobów

własnych będzie stosowana do aktualnej wartości podstawy zasobów własnych

opartych na VAT (stawka

maksymalna 2% jest przedstawiona w decyzji Rady dotyczącej zasobów własnych, a

stawka operacyjna 1% w rozporządzeniu wykonawczym)[32].

Wśród

korzyści nowej metody liczenia zasobów własnych opartych na VAT wymienia się m.in.:

-

większą przejrzystość, gdyż podstawę obliczenia będą stanowiły

jedynie towary i usługi objęte podstawową stawką VAT we wszystkich państwach członkowskich oraz rzeczywiste dochody

uzyskane przez państwa,

-

mniej możliwości korekt podstawy VAT dla niektórych państw członkowskich (jedynie grzywny i kary,

zwroty podmiotom niepodlegającym obowiązkowi podatkowemu, wpływy z terytoriów

spoza UE, rozliczenie mnogich stawek podstawowych) w porównaniu z obecnie

istniejącymi 22 kompensatami,

-

Nowe źródła zasobów własnych Unii Europejskiej

-

fakt, że podstawę obliczenia będą stanowiły jedynie towary i

usługi objęte podstawową stawką VAT; jednakowe

traktowanie wszystkich państw członkowskich UE - będzie istniała jednolita

stawka procentowa mająca zastosowanie dla wszystkich państw członkowskich, w

przeciwieństwie do obecnie obowiązujących różnych stawek,

-

skupienie się na istotności - nowe zasoby będą opierały się na

faktycznych przychodach, a nie na statystykach,

-

niestosowanie żadnych pułapów,

-

większa elastyczność systemu i możliwość dostosowania go do

wszelkich przyszłych reform systemu podatkowego VAT bez konieczności wprowadzania zmian do obecnego wniosku w sprawie

zasobów własnych[33].

Do wad można

zaliczyć trudną metodologię wyliczeń. Nadal przebiegają one w kilku etapach, są

dość skomplikowane i wymagają przeprowadzenia złożonych obliczeń. Zwiększyło

się obciążenie Komisji czynnościami administracyjnymi. Nowy podatek VAT w dalszym ciągu nie będzie stanowił zasobów własnych wpływających

bezpośrednio do budżetu UE, będzie natomiast częścią dochodów uzyskanych z

tytułu podatku VAT przez państwo

członkowskie[34].

Obszary i działania z zakresu modernizacji zarządzania systemem VAT w państwach członkowskich

Rozporządzenie

1553/891 w sprawie ostatecznych jednolitych warunków poboru środków własnych

pochodzących z podatku od wartości dodanej nakłada na Komisję obowiązek

przedkładania co trzy lata Parlamentowi Europejskiemu i Radzie sprawozdania w

sprawie stosowanych w państwach członkowskich procedur dotyczących rejestracji

podatników oraz ustalania i poboru podatku VAT, jak również na temat zasad i rezultatów działania ich systemów

kontroli w zakresie VAT. Od roku 1989

r. przedłożono siedem sprawozdań, ostatnie - siódme w dniu 12.02.2014 r.

Sformułowano w nim wnioski z przeprowadzonych kontroli od 2011 r., w których

stwierdzono konieczność modernizacji zarządzania systemem VAT w państwach członkowskich. Od początku recesji i kryzysu

finansowego w 2008 r. rośnie ubytek dochodów z tytułu VAT, którego wysokość w 2011 r. szacowano na około 1,5% PKB UE-26.

Występują jednak znaczne różnice pod względem ubytku dochodów z tytułu VAT w poszczególnych państwach członkowskich. W szczególności państwa,

które dotkliwiej odczuły skutki kryzysu, zmagają się z większym ubytkiem

dochodów z tytułu VAT i nie zdołały

w znaczny sposób poprawić swojej sytuacji w dłuższym okresie. Ponieważ ubytek

dochodów z tytułu VAT jest jednym

ze wskaźników wydajności i skuteczności zarządzania systemem VAT, państwa członkowskie będą musiały zmodernizować zarządzanie tym

systemem w celu ograniczenia wspominanego ubytku dochodów. Rozwiązanie to jest

istotne nie tylko z punktu widzenia dochodów i zasobów własnych z tytułu VAT, lecz także z punktu widzenia przedsiębiorstw i rządów w zakresie

kosztów administracyjnych. Modernizacja zarządzania systemem VAT jest niezbędna i nieunikniona w wypadku tych państw członkowskich,

które najdotkliwiej odczuły kryzys finansowy i doświadczają trudności w

eliminacji deficytu budżetowego. Modernizacja może przynieść znaczne korzyści

takim państwom członkowskim, jeżeli będą one skłonne do zmiany utrwalonych

praktyk administracyjnych i udoskonalenia swoich postępowań administracyjnych[35].

Działania,

które mają podjąć państwa członkowskie zostały podsumowane poniżej według

obszarów tematycznych:

a)

Identyfikacji, rejestracji i wyrejestrowania podatnika VAT - państwa

członkowskie muszą poprawić jakość informacji dostępnych w językach obcych

dotyczących wymogów i procesu rejestracji podatnika VAT. Jednocześnie państwa członkowskie muszą również (dalej) opracować

kompleksowy proces rejestracji, szczególnie wdrażając programy monitorowania

przedsiębiorców obarczonych ryzykiem realizowane po rejestracji oraz

przyspieszone procesy wyrejestrowania „znikających podmiotów gospodarczych”.

Polski nie ma wśród państw, do których skierowano wnioski.

b)

Procedury celnej 42 - państwa członkowskie powinny dopilnować, aby systematycznie

sprawdzano numery identyfikacyjne VAT (zarówno

importerów, jak i klientów) oraz aby wszystkie informacje dotyczące transakcji

przekazywano krajowej administracji podatkowej. Niniejsze wnioski zostały

skierowane także do Polski. Ponadto, Polska oraz inne państwa członkowskie są

zobowiązane do uwzględnienia procedury celnej jako dodatkowego ryzyka w

krajowych systemach analizy ryzyka oraz zintensyfikowania wymiany informacji

dotyczących nielegalnych transakcji i nieuczciwych podmiotów gospodarczych,

m.in. aktywnie wymieniając informacje za pośrednictwem sieci Eurofisc. Także wskazano, że około połowa państw

członkowskich mogłaby rozważyć stosowanie licencji lub gwarancji wobec

przedsiębiorców obarczonych ryzykiem w celu zapobiegania nadużyciom.

c)

Składania deklaracji VAT i dokonywania

płatności VAT - większość

państw członkowskich (w tym Polska) nadal musi wdrożyć systematyczne podejście

do monitorowania opóźnień w składaniu deklaracji i dokonywaniu płatności VAT oraz przypadków niezłożenia deklaracji i niedokonania płatności VAT. Takie podejście obejmuje automatyczne procesy, np. automatyczne

przypomnienia i natychmiastowe oszacowanie w wypadku braku złożenia deklaracji.

Ponadto państwom członkowskim zdecydowanie zaleca się zbadanie wydajności ich

systemów odsetek i kar w odniesieniu do opóźnień w składaniu deklaracji oraz

dokonywaniu płatności VAT, a także

nieskładania deklaracji i niedokonywania płatności VAT.

d)

Poboru i odzyskiwania VAT - zasadniczo połowa państw członkowskich (bez Polski) musi wdrożyć

procedury dokonywania odpisów długów, w wypadku których dowiedziono, że nie są

ściągalne po rozsądnym koszcie. Bez programu bieżących odpisów administracja

podatkowa ryzykuje marnowanie cennych zasobów na windykację nieściągalnych

kwot. Ponadto państwa członkowskie - w tym także Polska - powinny opracować

niesekwencyjne zintegrowane procesy windykacji należności.

e)

Kontroli i dochodzenia w zakresie VAT - zalecenia obejmują z jednej strony zniesienie obowiązkowych

kontroli określonych podatników przez wszystkie lata, a z drugiej zastosowanie

systemu opartego na analizie ryzyka. Ten wniosek dotyczy także Polski.

f)

Systemu rozstrzygania sporów podatkowych - wiele

państw członkowskich powinno rozważyć wdrożenie obowiązkowej, niezależnej

administracyjnej procedury rozstrzygania sporów, w ramach której sporne kwoty

pozostają w pełni lub częściowo ściągalne podczas postępowania odwoławczego

(bez Polski).

g)

Przestrzegania przepisów dotyczących podatku VAT - państwa

członkowskie muszą (w dalszym stopniu) opracować i wdrożyć strategie

zarządzania ryzykiem braku zgodności oraz dokonywać oceny wyników wdrożonych

środków w celu określenia najlepszych strategii wpływających na zachowanie

podatników, tak aby dobrowolnie wywiązywali się oni ze swoich zobowiązań

podatkowych. Wniosek dotyczy także Polski[36].

* * *

W artykule

przedstawiono, w ostatnim czasie szeroko dyskutowany, problem pozyskiwania

nowych zasobów własnych Unii Europejskiej w postaci jednolitego podatku VAT, który obowiązywałby w jednakowym stopniu wszystkie państwa członkowskie

oraz w postaci podatku od transakcji finansowych. Mimo poczynionych starań,

podatki te nie będą typowym środkiem własnym, który wpływa bezpośrednio do

budżetu Unii Europejskiej, ponieważ będą one przekazywane za pośrednictwem

organów państwowych lub podmiotów gospodarczych w wypadku podatku od transakcji

finansowych i nadal będą one zależne od systemów i stawek podatkowych każdego

państwa członkowskiego. Wysokość podatku VAT wpłacanego do

budżetu ogólnego Unii Europejskiej jest zatem mocno uzależniona od systemu

podatkowego danego państwa członkowskiego oraz prowadzonej w nim polityki

fiskalnej i polityki budżetowej. I odwrotnie, systemy podatkowe państw

członkowskich są uzależnione od sytuacji budżetowej Unii Europejskiej. Komisja

bowiem co trzy lata dokonuje przeglądu efektywności tego systemu i formułuje

wnioski, które państwa członkowskie powinny realizować, właśnie w celu poprawy

sytuacji finansowej budżetu Unii Europejskiej oraz w celu umożliwienia

prowadzenia przez nią polityki publicznej. Niewątpliwie w obecnych realiach

społeczno-gospodarczych istnieje konieczność poszukiwania nowych źródeł

pozyskiwania środków do budżetu ogólnego Unii Europejskiej. Dla państw

członkowskich istotne jest także to, aby źródła ich pozyskiwania nie były

obciążeniem dla ich finansów publicznych. Dotyczy to zwłaszcza państw

członkowskich mających problemy ze stabilnością własnego systemu finansów

publicznych, które są objęte np. procedurami nadmiernego deficytu. System

pozyskiwania środków z VAT jest oparty

na dochodach budżetowych państwa członkowskiego, co oznacza, że część z wpływów

z tytułu podatku VAT jest przetransferowywana na rzecz budżetu ogólnego UE, bądź ma

pozostać do dyspozycji Komisji Europejskiej. To powoduje pewien uszczerbek w

dochodach budżetowych państwa, co z kolei wpływa na możliwość realizacji

bieżących zadań państwa wobec jego obywateli. Konieczność wygospodarowania

dodatkowych wpływów może w rzeczywistości powodować zacieśnienie fiskalne w

państwach członkowskich w celu zwiększenia bazy podatkowej i tym samym

zwiększenia dochodów budżetowych lub może prowadzić do zadłużenia państwa

członkowskiego, co bezpośrednio może wpłynąć na wysokość zadłużenia i stan

finansów publicznych. Jest to bardzo istotne z tego powodu, że należy pamiętać

o stosowaniu przez państwa członkowskie odpowiednich procedur budżetowych

(regulacje ustanowione w tzw. sześciopaku), stabilizujących finanse publiczne.

W rezultacie, w długim okresie, może dojść do pewnego paradoksu, zamiast

rozwoju gospodarczego państwa może pojawić się stagnacja, zamiast oczekiwanego

zrównoważonego rozwoju Unii Europejskiej - zastój, recesja.

Bibliografia

Barburska O.,

Milczarek D., Historia integracji europejskiej w zarysie, Centrum

Europejskie Uniwersytetu Warszawskiego, Warszawa 2013.

Barcz J., Poznaj

Traktat z Lizbony, UKIE, Warszawa 2008.

Decyzja Rady z dnia 7 czerwca 2007 r. w sprawie systemu zasobów

własnych Wspólnot Europejskich 2007/436/WE, Euratom,

Dz. U. UE z 23.06.2007 r. L 163/17.

http://europa.eu/legislation_summaries/budget/l34012_pl.htm, dostęp 24.08.2014.

http://europa.eu/legislation_summaries/internal_market/single_market_services/financial_se-

rvices_general_framework/mi0087_pl.htm,

dostęp 26.08.2014.

http://europa.eu/rapid/press-release_MEMO-13-1004_pl.htm, dostęp 26.08.2014.

Kawecka-Wyrzykowska E., VAT jako źródło dochodu

budżetu europejskiego (VAT as an EU budget resource - a study

prepared at the request of the Office for European Integration in Poland in the

framework of consultations on the EU Budget Reform),

Warszawa styczeń 2008.

Komisja Europejska, zmieniony wniosek Decyzja Rady w sprawie

systemu zasobów własnych Unii Europejskiej, Bruksela, 9.11.2011, KOM(2011) 739 wersja ostateczna.

Komisja Europejska, zmieniony wniosek Rozporządzenie Rady

określające środki wykonawcze dotyczące systemu zasobów własnych Unii

Europejskiej, Bruksela, 9.11.2011, KOM(2011) 740

wersja ostateczna.

Komisja Europejska, zmieniony wniosek Rozporządzenie Rady w

sprawie metod i procedury udostępniania tradycyjnych zasobów własnych i zasobów

własnych opartych na DNB oraz w sprawie środków w celu zaspokojenia potrzeb

gotówkowych, Bruksela, 9.11.2011, KOM(2011) 742 wersja

ostateczna.

Komisja Europejska, zmieniony wniosek Rozporządzenie Rady w

sprawie metod i procedury udostępniania zasobów własnych opartych na podatku od

transakcji finansowych, Bruksela, 9.11.2011, KOM(2011)

738 wersja ostateczna.

Komisja Europejska, zmieniony wniosek Rozporządzenie Rady w

sprawie metod i procedury udostępniania zasobów własnych opartych na VAT, Bruksela, 9.11.2011, KOM (2011) 737 wersja ostateczna.

Komisja Europejska, Sprawozdanie Komisji dla Rady i Parlamentu

Europejskiego Siódme sprawozdanie zgodne z art. 12 rozporządzenia (EWG, Euratom) nr

1553/89 o poborze podatku od wartości dodanej i procedurach kontrolnych,

12.02.2014 r., KOM(2014) 69 wersja ostateczna.

Matuszyńska E., Sapała M., Wieloletnie

ramy finansowe Unii Europejskiej na lata 2014-2020, „Studia Biura

Analiz Sejmowych” 2012, nr 3 (31).

Parlament Europejski, dokument roboczy nr 1 w sprawie systemu

zasobów własnych Unii Europejskiej, Komisja Budżetowa, 01.12.2011 r.,

PE478.360v01-00.

Parlament Europejski, dokument roboczy w sprawie zasobów własnych

opartych na podatku od wartości dodanej, Komisja Budżetowa, 19.06.2012 r.,

PE491.364v01-00.

Rozporządzenie

Rady (EWG, Euratom) nr 1553/89 z dnia 29 maja 1989 r.

w sprawie ostatecznych jednolitych warunków poboru środków własnych pochodzących

z podatku od wartości dodanej Dz. U. L 155 z 7.6.1989, str. 9; ostatnio

zmienione rozporządzeniem Rady (WE) nr 807/2003 z dnia 14 kwietnia 2003 r.

Rozporządzenie

Rady (UE, Euratom) nr 1311/2013 z dnia 2 grudnia 2013

r. określającym wieloletnie ramy finansowe na lata 2014-2020, Dz. U. UE z

20.12.2013 r. L 347/884.